promotion

売りたい人

売りたい人

新築の家を購入してから3年の家に住んでいるけど、夫の転勤が決まってしまった。

3年ほどの転勤になるみたいだけど、その間家はどうすればいいんだろう?

売ってしまうのか、それとも誰かに貸して持ち続けるのか悩むな。

転勤先での賃貸をしたり新しい家を買うとなると、今の家のダブルローンで支払いの負担が大きくなります。

親からの相続などの理由で空き家になった家を受け継いだ場合も、簡単に売る判断ができず、解体費用やリフォーム費用が必要になる場合もあります。

とはいえ、ただ所有しているだけで住宅ローンの返済や固定資産税の支払いが続くとなれば、早急に何らかの対策を講じたいものです。

「売却するのか、賃貸するのか」を決めるためには、メリット・デメリットの両側面を理解した上で、総合的に判断する必要があります。

そこで今回は、不動産のプロである筆者から、「売却」「賃貸」をわかりやすく比較していきます。

この記事を読んでいただければ、後々後悔の無い判断ができますので、ぜひ読み進めてみてください。

タクトホームコンサルティングサービス代表。東証一部企業グループの住宅部門に33年間勤務。13年間の現場監督経験を経て、住宅リフォーム部門を立ち上げ責任者になる。部分リフォームから大規模リノベーションまで約20年間に2,000件以上のリフォームに関わる。現在は住宅診断を通じて住宅購入で失敗しないための支援活動を行っています。

会社HP:http://tactcs.jp/

もくじ

住宅ローン返済中の家は原則貸し出せない

前提として、住宅ローンの支払いが残っている家を売却するか、賃貸するか悩んでいるケースについて話をしていきます。

住宅ローンはマイホームを購入するためのローンなので、原則として本人が居住していることが融資条件になっています。

住宅ローンと賃貸住宅などの投資用ローンとでは、金利差が1.5~2%ほどあるため、銀行に無断で他人に貸し出すことはできません。

しかし、やむを得ない事情のために一時的に居住できなくなった場合には、例外的にローン返済中のままでも賃貸できる場合もあります。

いずれの場合についても、以下で詳しく説明します。

無断で貸し出した場合には最悪一括返済が求められることも

住宅ローンを借り入れた際の金銭消費賃貸借契約書(ローン契約書)の中には、「一身上重要な変動が発生した場合、銀行に告知する」ことが記載されています。

よって転勤などの理由で居住できなくなった場合なども同様です。

無断で他の人に家を貸し出した場合には、金利の高い投資ローンへの切り替えを求められるか、最悪のケースでは一括返済が求められてしまうこともあります。

住宅金融支援機構の公式サイトには下記のような説明が記載されています。

無断で融資住宅を他人に譲渡すると…

機構(旧公庫)とお客さまの間で取り交わした契約に違反することとなりますので、融資金の全額をお返しいただくとともに、違約金をお支払いいただく場合もありますので、ご注意ください。

一括返済を迫られるだけでなく、契約違反に対しての違約金まで徴収されることがあるわけです。

数千万円のローン残債を返済することは基本的にできないでしょうから、住宅は競売にかけられ、住宅ローンだけが残ってしまうことも起こりえます。

十分に注意をしてください。

転勤などの一定期間のみの賃貸は認められることがある

しかし、自分で住むつもりで住宅ローンを組んでも、転勤や転職、親の介護などのやむを得ない事情で、自宅に住むことができなくなってしまうケースもあります。

銀行も当然そういったケースがあることは把握していますから、事前に相談をしておけば、賃貸に出すことを許可してもらえるケースもあります。

マイホームに住めなくなった上に、転勤先でも家賃を支払う様にでもなれば、経済的な負担は大きなものになります。

この様な事情がある場合には、金融機関によっては一定期間のみ住宅ローン返済中の自宅を賃貸に出すことを認めてもらえる場合もあるので、まずは早めに融資を行った金融機関に相談することが大切です。

金融機関に無断で自宅を賃貸に出すことは絶対にやめましょう。

売却時にはローンの残債を一括返済して抵当権を外す必要あり

売りたい人

売りたい人

賃貸に出す場合は、いろいろリスクや注意点があるのね・・・。

やっぱりきれいさっぱり売却してから、転勤先で新しい家を購入したほうがいいのかしら。

賃貸の場合でも注意点やリスクがありますが、売却に関しても誰でもできるわけではありません。

なぜなら、家を売却するタイミングで、住宅ローンを一括で返済しなければいけないから。

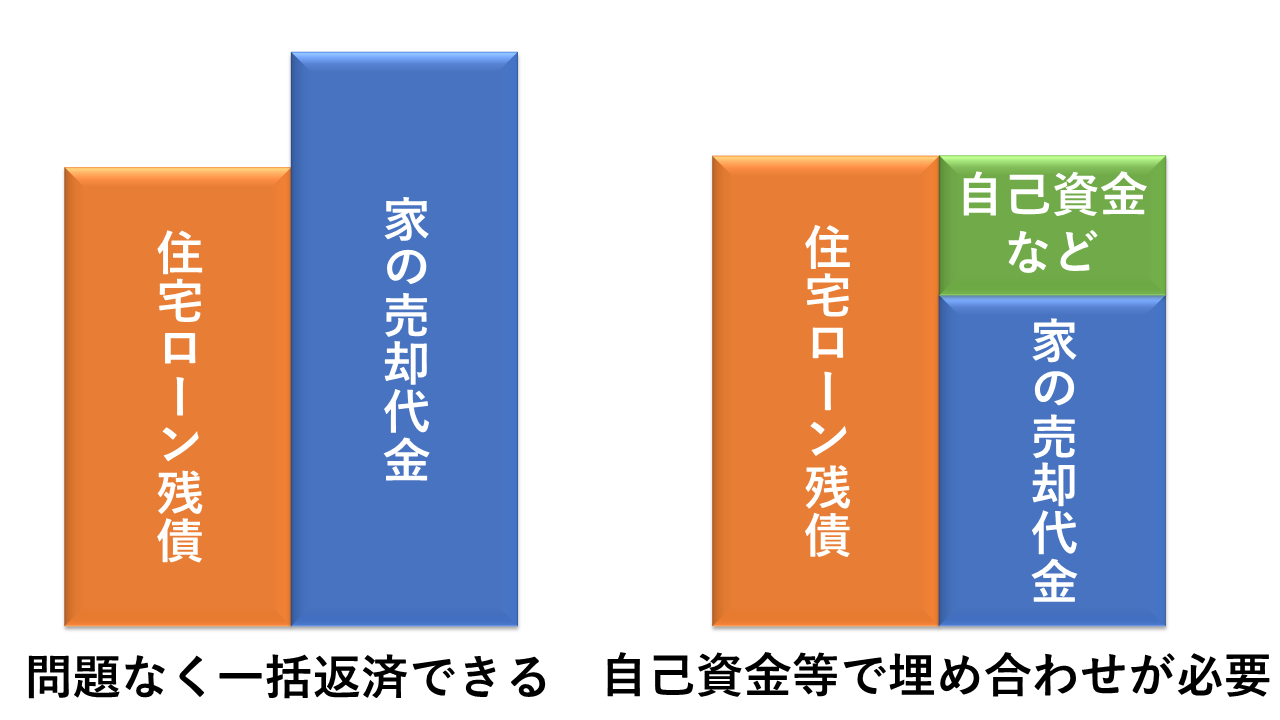

売却した代金が残債を上回れば返済できますが、売却した代金が残債を下回ると、差額分は自己資金や別のローンで返済しなければいけません。

売りたい人

売りたい人

なんで売却時に一括で返済しないといけないの?

払えなかった分を、そのあとも継続的に返済していけばいんじゃない?

と感じる人もいるでしょう。

一括返済をしなければいけない理由は、家についている抵当権を外す必要があるからです。

合わせて説明しておきます。

売却代金+自己資金やローンで一括返済できないと抵当権を外せない

抵当権とは、住宅を購入する際に家を担保に設定した場合、銀行が所有する権利のことです。

銀行は住宅購入資金を貸す代わりに、万が一住宅ローンの返済が滞った場合に、担保となる住宅を売却して債務を回収する権利を持っています。

万が一抵当権が残っている家を購入した場合、前の持ち主のローン返済が滞ると、購入した家が担保として取り上げられてしまうのです。

そんなリスクのある家は、誰だって買いたくありませんよね?

したがって、抵当権が設定されている住宅を売却する場合には、必ず住宅ローンを一括返済して抵当権の抹消をしなければなりません。

住宅ローンの残債は一般的には売却代金を充てて返済しますが、売却代金だけでは不足してしまう場合には、不足分を手持ち現金などで補う必要があります。

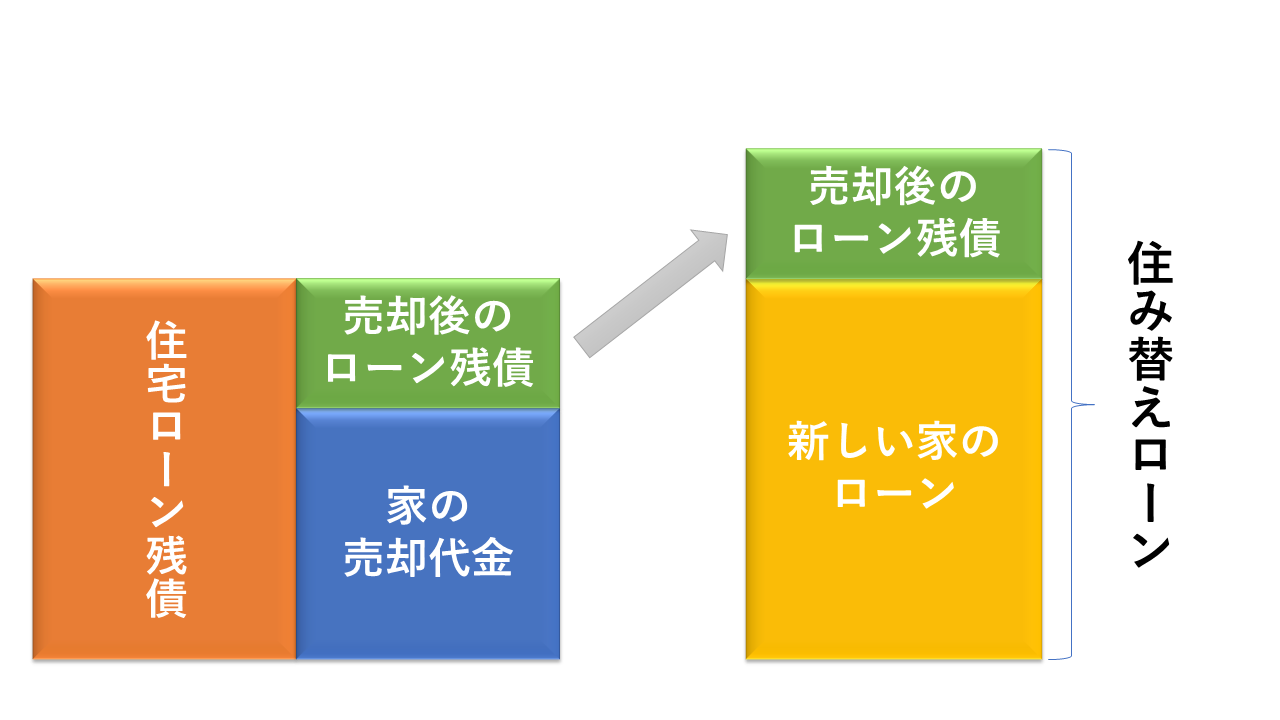

売却後に新しい家を購入する場合は住み替えローンを活用できます

売却をした後に新しい家の購入を検討している場合は、新しい家のローンに支払いきれなかったローン残債を上乗せして借りられる「住み替え(買い替え)ローン」を利用することができます。

ただし、住み替えローンは借入額が大きくなるので、通常の住宅ローンよりも審査が厳しくなります。

あなた自身の年収や勤め先、勤続年数などによって融資が下りるかどうか変わってきますが、ローン返済のめどが立たなければぜひ利用してみてください。

家を売るor賃貸に出すメリット・デメリット

住まなくなった家を売るにしても賃貸に出すにしても、それぞれのメリットとデメリットを良く理解しておかないと正しい判断はできません。

家を売る場合と賃貸する場合のメリット・デメリットを解説します。

家を売ることのメリット・デメリット

家を売ることのメリットとデメリットは以下の様になります。

| メリット | デメリット |

| まとまったお金が入手できる | 売却に関する諸費用や税金が発生する |

| 毎年の固定資産税・都市計画税の支払いがなくなる | 不動産資産が残らない |

| 修繕費用などの維持管理費の支払いや住宅ローンの返済がなくなる | 残債額によっては手持ち資金を持ち出さなければならない場合がある |

| 賃貸する時の様なリスクやわずらわしさがない | 売却するタイミングによって売却額に大きな差が出る |

上記の他に、家を売りたくても売りたいタイミングですぐに売れるとは限りません。

万一売却期間が長期化してしまうと、新居のローンや家賃と二重の支払いが発生してしまうリスクがあります。

家を賃貸に出すことのメリット・デメリット

家を賃貸に出すことのメリットとデメリットは以下の様になります。

| メリット | デメリット |

| 継続的な家賃収入が得られる | 固定資産税・都市計画税の支払いが毎年発生する |

| 固定資産税、修繕費などが経費として計上できるため控除の対象になる | 修繕費用などの維持管理費が発生する |

| 資産として維持できる | 空室、家賃の値下がりなどのリスクがあり収入が安定しない |

| ローンの返済を家賃収入でまかなうことができる | 賃貸人とのトラブルが発生する可能性がある |

上記の他に、住宅ローンが残っている場合にはアパートローンや賃貸住宅ローンに組み直す必要があるので、金利が上がるのもデメリットになります。

また将来売却しようと思った時に、現在の価格よりも大幅に下がってしまうリスクもあるので、賃貸に出す場合には様々なリスクに対して十分に検討しておくことが重要です。

家を売却した場合と賃貸に出した場合のシミュレーション

家を売却した場合と賃貸に出した場合のシミュレーションを行い、どちらを選択するべきなのかを総合的に判断することは非常に重要なことです。

特に賃貸する場合には、事前に収支のシミュレーションを立てておく事が不可欠になります。

今回は、下記の家を保有していると仮定し、売却した場合と賃貸に出した場合の違いについて解説していきましょう。

【売却&賃貸シミュレーション例】

(物件) 築20年の戸建て

(ローン残債) なし

(売却する場合の査定額) 3,000万円

(賃貸する場合の家賃相場) 10万円/月

売却する場合

まずは、売却する場合のシミュレーションです。

査定額と同じ3000万円で売却できた仮定すると、下記の費用があわせてかかってきます。

- 仲介手数料 96万円

- 印紙代(売買契約書に貼付) 1万円

- 抵当権抹消登記費用 2万円 ※印紙代を含む司法書士報酬の相場

- ※ローンの残債がないため、銀行への繰り上げ返済手数料なし

- ※不動産譲渡所得はないと仮定

よって手元には2,901万円の現金が残ることになります。

賃貸する場合

続いて、家を賃貸に出した場合のシミュレーションも実施してみましょう。

家賃収入 10万円/月

リフォーム費用 200万円(屋根・外壁塗装、全室壁紙貼り換え、畳表替え、給湯器・ガスコンロ交換、クリーニング)

不動産会社への仲介手数料(家賃の1か月分+消費税) 10万8,000円

火災保険料 27万円(木造戸建て住宅 10年間一括支払い 月額2,250円)

管理委託費 1万円/月(家賃の10%で計算)

固定資産税・都市計画税 15万円(1年間) 1万2,500円/月

以上のことから、経費を差し引いた初年度の収益は59万5千円です。

(リフォーム費用の減価償却は10年間として計算)

となります。

売却する場合はまとまった金額が入ってくる分、将来的に家に戻ることはできません。

賃貸に出す場合は、家賃収入をローン支払いに充てながら保有し続けることができますし、将来的に家に戻ることもできます。

しかし賃貸では、空室リスクや予想外の修繕費用が発生するリスク、賃貸人とのトラブル、入居者退去の際の修繕費用などを別途で見込んでおく必要があります。

また長期的に賃貸に出した後に売却をしようと思っても、建物の資産価値がほとんどなくなってしまい、土地にしか値段がつかないことも考えられます。

家を賃貸に出した方がいい人の5つの特徴

自分で住まなくなった家を賃貸に出した方がいいのは、どの様な人なのでしょうか。

賃貸した方が良いと思われるケースをまとめてみました。

- ・将来再び住む予定がある場合

- ・建物が利便性の高いエリアにある場合

- ・高い家賃収入が見込める場合

- ・将来的に土地価格の上昇が見込める場合

- ・賃貸物件にかかるリフォーム費用などの初期費用が調達可能な場合

大前提としては、再度その家に住む予定がある場合は賃貸がおすすめです。

あわせて賃貸住宅として長期的に需要が見込める立地・間取りであるかどうかは判断すべきでしょう。

賃貸は借り手からの家賃収入によってのみ支えられているので、賃貸需要のない家を賃貸に出しても、固定費やローンの支払いがかさんでいくだけなので。

家を売却した方がいい人の5つの特徴

一方、売却した方が良いと思われるのは、次の様なケースです。

- ・手持ち物件の住宅ローンを滞納している場合

- ・将来的に土地価格の上昇が見込めない場合

- ・資金に余裕がなく、近々現金が必要になる場合

- ・将来再び住む予定がない場合

- ・一戸建て住宅で築年数が20年近くになる場合

将来的に住みなおしたい希望がないのであれば、売却をして次の住宅の資金に充てるのが得策でしょう。

現状の家のローンを支払いながら、新しい家のローン組めるだけの収入や勤務先に務めている人は稀でしょうから。

家を賃貸する際にかかる費用と相場のまとめ

家を賃貸に出すと、毎月の家賃収入が期待できます。

しかし、今まで住んでいた家を人に貸すとなると、様々な初期費用や維持費・管理費などがかかります。

さきほどのシミュレーションで簡単に話をしましたが、ここでは家を貸し出す際にかかる5つの費用、

- リフォーム費用

- 管理費用

- 固定資産税・都市契約税

- 仲介手数料

- メンテナンス、修繕費用

についてそれぞれ解説していきましょう。

①リフォーム費用

家を賃貸する場合には、一般的に外装や内装、住宅設備などが綺麗な状態でないと、賃貸市場で不利になってしまいます。

今まで自分が住んでいた家であれば、入居者を募集する前にリフォームが必要です。

ある程度の初期費用をかけてでも物件の見た目を良くしないと、なかなか入居者が見つからないので、初期費用を削るのは難しいと思います。

壁紙や襖紙の貼り換え、畳の表替え、クリーニングなどは最低限必要になるでしょう。

また、給湯器やガスコンロなどの古くなった設備機器は交換しておく必要があります。

一戸建て住宅であれば、築年数にもよりますが最低でも50~100万円程度の予算を見込んでおく必要があるでしょう。

②管理費用

管理に関するわずらわしさをなくすためには、管理会社に管理を委託しなければなりません。

管理費として、毎月家賃の5~10%程度の管理会社への支払いが発生するのが一般的です。

管理会社に管理を委託すれば、契約内容によっては入居者募集から賃料の集金、建物管理、入居者からのクレーム対応まで委託することができます。

③固定資産税、都市計画税

建物を継続して所有しているので、引き続き納税義務を負います。

④仲介手数料

入居者募集を不動産業者に依頼する場合には、借主との契約時に最大で月額賃料1か月分+消費税の仲介手数料がかかります。

⑤メンテナンス、修繕費用

室内の設備機器の故障や保守のためのメンテナンス費用や、入居者退去時のクリーニング費用、外壁塗装などの定期的な大規模修繕費用などの支出があります。

建物のメンテナンス・修繕の良否は入居者を募集する上で大切な要素になるので、計画的に用意しておく必要があります。

尚、修繕費やメンテナンス周期は、建物の構造や仕様、築年数、住宅設備の種類などによって大きく異なります。

この様に家を賃貸に出すためには、まとまった資金が必要になることを覚悟しておく必要があります。

2019年は不動産を売るのに絶好のタイミング

結論をいうと、どうしても賃貸に出したい人でなければ、筆者は2019年内での売却をお勧めします。

なぜなら、不動産を高値で売却できる最後のチャンスだから。

2019年10月には消費増税がおこり、来年2020年に東京オリンピックは終了します。

その他にも、2020年の羽田新ルート問題、2022年の生産緑地問題、2025年にはついに東京でさえも人口減少が始まるといわれています。

現在は日銀の低金利政策で金利が低く抑えられていますが、金利が高騰すれば購入する側の負担が大幅に増え、需要の減少に直結するでしょう。

不動産市場のパイは確実に縮小していくので、これだけ景気がいいタイミングで売却できるチャンスは今後やってこないはずです。

家を高く売るために最重要ポイントは複数の不動産業者を比較・検討すること

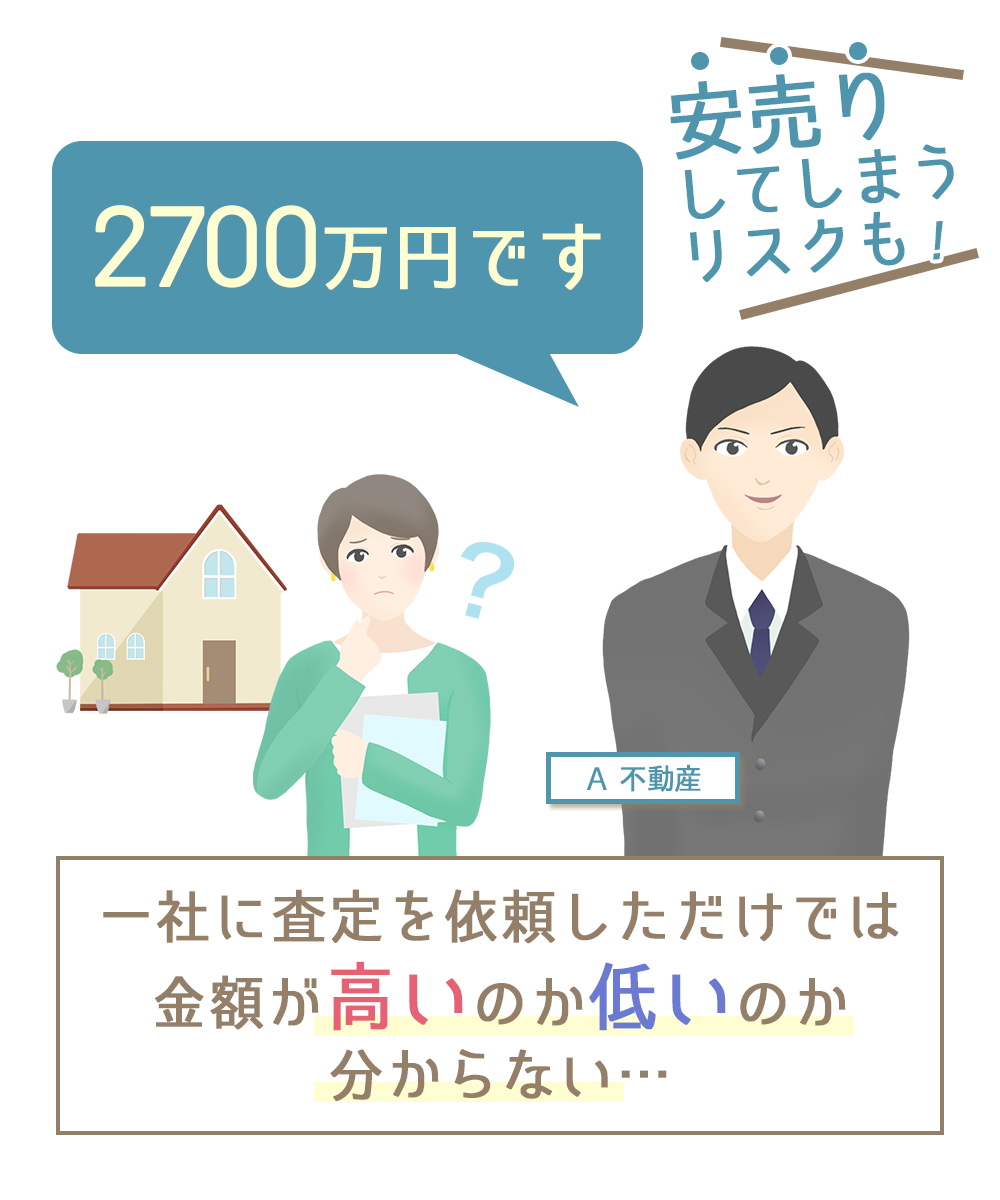

2019年に売却をスタートさせることに加えて、家を高く売る上で絶対に抑えておきたいポイントがあります。

それが、複数の不動産会社に査定を依頼するということ。

家の売却の一番最初のステップでありながら、最も重要なポイントです。

不動産の査定は、査定を行う会社によっても、担当者によっても大きくことなり、中には数百万円単位で違うこともあります。

もし1社だけに査定の依頼をしてしまうと、相場価格から外れた金額で安く売却してしまうリスクもあります。

手間を惜しまずに複数社に査定をすることで、売却の相場価格が見えてきますし、安く売却してしまうリスクを回避できます。

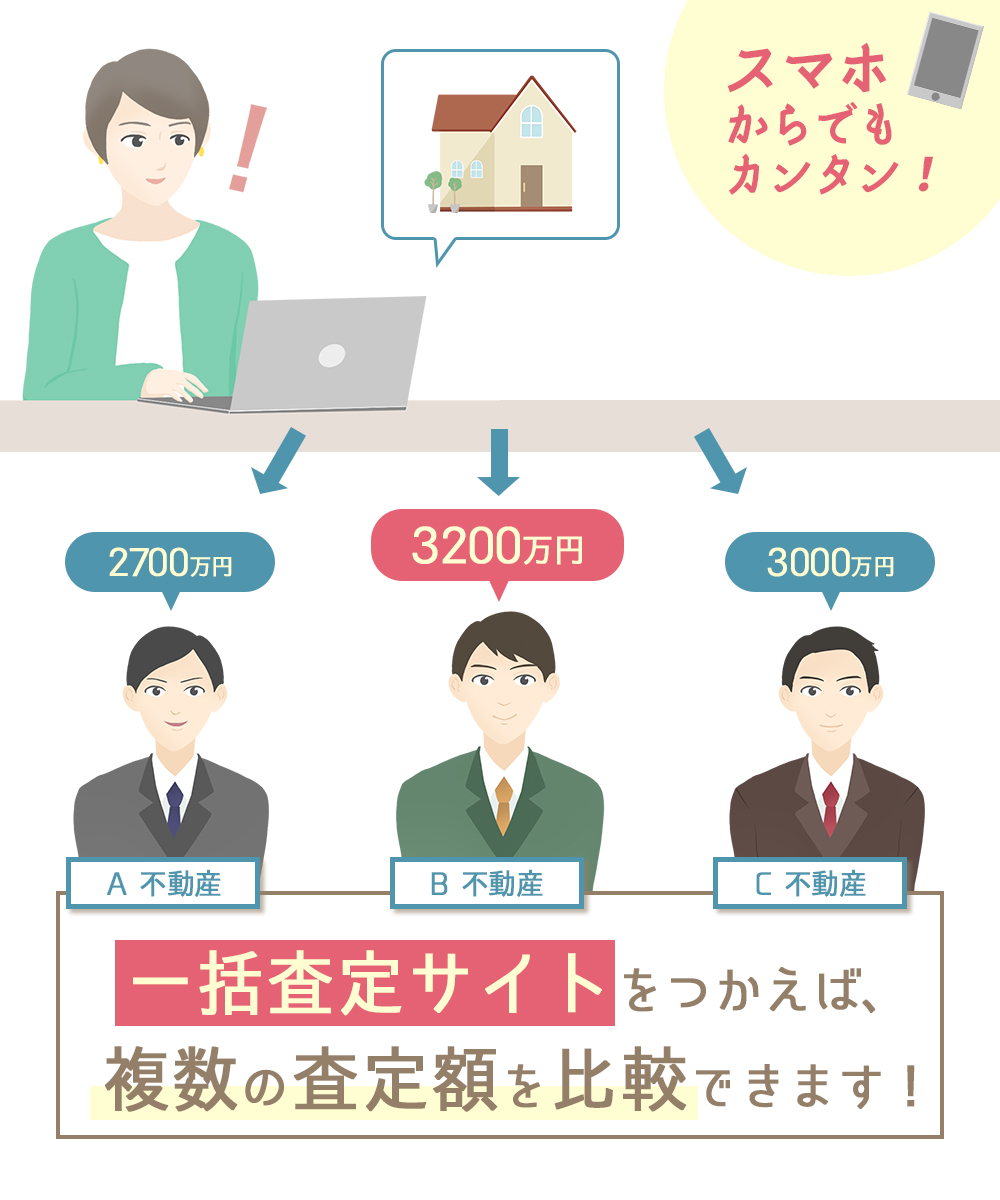

不動産一括査定サイトを活用すれば、まとめて査定の依頼をかけられる

売りたい人

売りたい人

複数の不動産会社に査定を依頼したほうがいいのね。

でも、何社も同じやり取りして依頼するのが面倒だわ。

そう考える人もいるかもしれません。

ただ、最近主流になっている不動産一括査定サイトを活用することで、一度だけ入力した査定フォームを複数社に送ることができます。

ネットやスマホから数分の手間で完結できる上に、無料で活用できる便利なサービスなので、ぜひ活用してみて下さい。

筆者のおすすめは日本初の不動産一括査定サイト「HOME4U」

不動産一括査定サイトを活用する際に、どのサイトを使えばいいのか分からないという人が多いです。

筆者のおすすめは日本初の不動産一括査定サイト「HOME4U」。

事前の審査を通過した1300社ほどの不動産会社の中から、あなたの家のエリアの売却に強い会社とマッチングできるサービスです。

運営会社はNTTデータグループなので信頼性も高く、プライバシーマークを取得するなど、個人情報の管理も徹底しています。

不動産一括査定サイトは数多くありますが、実績や知名度、安心感などどれをとってもHOME4Uに依頼をしておけば、まず間違いないでしょう。

売却か賃貸以外でも検討したい選択肢

手持ちの家を有効活用する方法は、売却と賃貸だけに限りません。

最後に売却と賃貸以外で検討するべき3つの方法、

- 投資向き不動産を購入

- リバースモーゲージ

- 不動産会社への買取

について紹介しておきます。

➀売却資金を元手にして「投資向き不動産を購入」して賃貸に出す

現在所有している家を売って、新たな投資用物件の購入資金に充てる方法です。

投資用物件では個人が住む居住用の一般住宅とは異なり、利回りが重視されます。

比較的収益性が高く、うまくいけばキャピタルゲイン(売却益)が狙える様な物件を探し出すことができる可能性があるのがメリットです。

➁年齢等の条件を満たしていれば「リバースモーゲージ」を利用する

「リバースモーゲージ」とは、「高齢者向け居住用不動産担保の年金的融資」のことで、高齢者が自己名義の自宅を担保に、老後の生活費などを一時金または年金形式で借りられる貸付制度です。

元本の返済は、死後に担保物件を売却することで行います。

毎月の支払いは利息分だけなので、返済の負担が軽くてすむのがメリットです。

ただし、金融機関ごとに申し込み可能な年齢と上限があります。

またマンションの場合には利用することができません。

しかし利用に際しては様々なデメリットがあるので、家族の理解を得ると共に、デメリットをよく理解しておく必要があります。

➂借り手も買い手もつかない場合は不動産会社に「買取」を依頼する

建物の老朽化が激しかったり、建物が需要の少ないエリアに建っていたりする場合には、賃貸に出しても売りに出しても、借り手も買い手もつかないことがあります。

そのまま長期間放置しておくと、ますます処分するのが困難になってしまいます。

そんな場合には、不動産会社に買取を依頼する方法があります。

買取を依頼するメリットは、査定価格提示までが短期間で、現金決済までの期間が短いことが挙げられます。

カチタスなど、買取を積極的に行っている業者も多いので、この様な買い取り業者に相談すると良いでしょう。

まとめ

住まなくなった家を売却する場合や賃貸に出す場合のメリットとデメリット、注意点などについて説明してきましたが、いかがでしたでしょうか。

家を売るにしても賃貸に出すにしても、それぞれにメリットとデメリットが混在していて、抱えている問題や状況によってどちらが良いのかは人それぞれです。

これらを踏まえた上で、将来的な活用の可能性を十分に考慮して判断することが大切です。

後悔することがない様に、慎重に検討しましょう。