promotion

買い替えたい人

買い替えたい人

子供が独立して夫婦2人になったので、今の一戸建てだと少し広すぎるかも。

小さめで駅に近いマンションにでも買い替えようと思ってるけど、売却も購入もするなんて難しそう・・・。

もし、買い替え時のポイントや注意点があれば知りたい!

ライフスタイルの変化や高齢化にともない、住み慣れた一戸建て住宅からマンションへの買い替えを考える方は多いと思います。

でもマンションに買い替えるとなると、資金のことや転居後の生活のこと、管理費や修繕積立金のことなどいろいろと不安なことだらけ・・・・。

そこで、不動産のプロである筆者が、絶対に後悔しない買い替えのポイントや注意点を詳しく解説していきます。

買い替え時にかかる費用や税金、買い替え時のローンについても詳しく解説していくので、ぜひ参考にしてみて下さい。

また、一戸建てからマンションに買い替える際に、住んでいた一戸建てを少しでも高く売るための方法をお伝えしておきます。

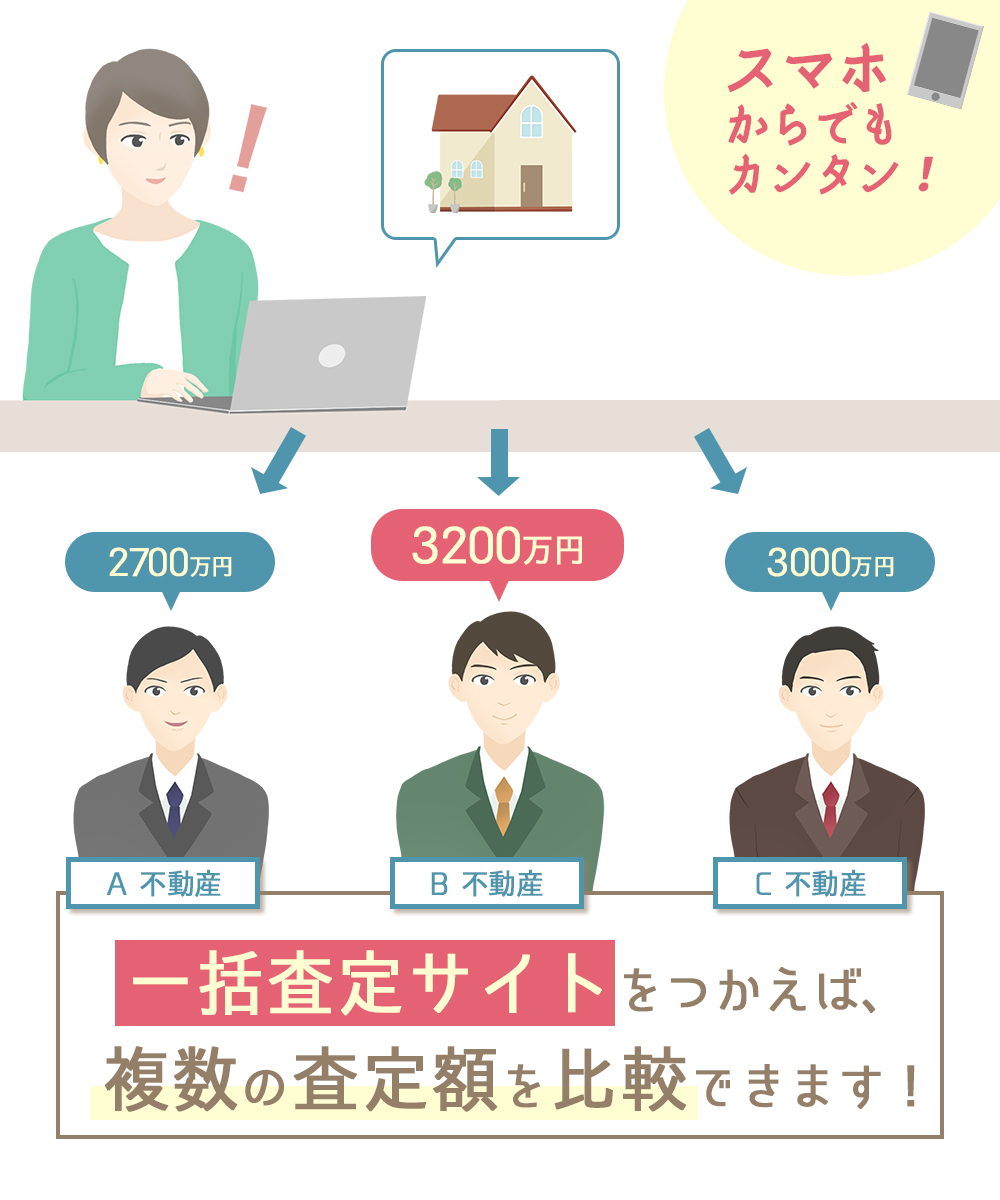

それは、不動産一括査定サイト等を使って複数の不動産会社を比較した上で売却する業者を決めること。

一戸建ての査定を2社の不動産会社に依頼したとしたときに、2社の査定額は300万円~500万円ほど査定額が変わってくることがあります。

それだけ、不動産の査定額には幅があるため、1つの会社の査定額をすべて信頼して、売却を始めるのはとても危険です。

具体的な解決策として挙げられるのが、「複数の不動産会社に査定を依頼して、複数社の査定額を比較した上で売却を始めること。」

複数社に査定依頼をすることで、

- 「2500万円」

- 「3000万円」

- 「2800万円」

- 「3200万円」

- 「3450万円」

といったように売却の相場価格が分かるようになり、相場より安売りするリスクを回避できます。

最近は複数の不動産会社にまとめて依頼をかけられ「不動産一括査定サイト」が主流になってきているのですが、いかんせん種類が多いです。

筆者のおすすめは、日本初の不動産一括査定サイトで、運営歴18年を誇るHOME4U。 f

f

↑住友林業ホームサービスや三井住友トラスト不動産等の大手とも多数提携しています

一度物件情報を入力するだけで、まとめて複数社に査定の依頼ができます。

HOME4Uを運営するNTTデータグループは、政府や銀行クラスの情報を扱う企業であるため、個人情報の取扱いはとにかく徹底されています。

また、査定を依頼したからといって、しつこい営業活動をかけられる心配もないので、安心して利用可能です。

また、より高値で早く売却したい方におすすめしたいのが、ソニーグループの「SRE不動産」です。

東証プライムに上場している「SRE不動産」は売却専門エージェントであるため、より高値で、より早期での売却が期待できるサービス。

売主と買主両方から手数料をもらう両手仲介と違い、完全に売主側に寄り添ったサポート&交渉を行ってくれるため安心です。

直接来店しなくてもWEB上の売却相談が可能で、AIを活用した精度の高い査定ができる点も魅力。

不動産売却を考えている方は一括査定サイトと合わせて、ぜひ「SRE不動産」も利用されることをおすすめします!

少し前置きが長くなりましたが、とても重要なポイントなので先に説明しておきました。

それでは、一戸建てからマンションに買い替える際のポイントについて、解説していきます。

タクトホームコンサルティングサービス代表。東証一部企業グループの住宅部門に33年間勤務。13年間の現場監督経験を経て、住宅リフォーム部門を立ち上げ責任者になる。部分リフォームから大規模リノベーションまで約20年間に2,000件以上のリフォームに関わる。現在は住宅診断を通じて住宅購入で失敗しないための支援活動を行っています。

会社HP:http://tactcs.jp/

もくじ

- 1 一戸建てからマンションに買い替える7つのメリット

- 2 一戸建てからマンションに買い替える6つのデメリット

- 3 一戸建てからマンションへの買い替えは「売り先行」と「買い先行」の2つのパターンがある

- 4 一戸建て売却時にはローンを一括返済して抵当権を外す必要あり

- 5 一戸建てからマンションへの買い替えローンの融資基準は普通よりも厳しい

- 6 一戸建てからマンションの買い替え時にかかる費用・税金まとめ

- 7 一戸建てからマンションの買い替え時に使える税金の特例

- 8 一戸建てを少しでも高く売却するなら複数の不動産会社を比較することが重要

- 9 一戸建てからマンションへの買い替えで入らなくなった荷物(仏壇など)を効率的に処分する6つの方法

- 10 一戸建てを担保に入れて資金を用意する「リバースモーゲージ」を買い替えで活用する方法

- 11 一戸建てからマンションの買い替えに関するQ&A

- 12 まとめ

一戸建てからマンションに買い替える7つのメリット

一戸建てからマンションに買い替えるメリットはたくさんあります。

ここではマンション住まいの7つのメリット、

- 利便性が高い

- 防犯性が高い

- 共用設備の充実

- 建物の性能が高い

- 間取りの利便性

- 管理の容易さ

- 居住者同士のコミュニティーの形成

について、それぞれ解説していきます。

①利便性が高い

マンションは、駅近や市街地など利便性の高い場所に建てられていることが多く、デパート・スーパーマーケットや病院、役所などの生活する上で必要な施設や娯楽施設が身近にあります。

これらの施設は、通常徒歩で利用することが可能なので、車を手放した後でも日常生活で不自由を感じることが少なくなります。

また同じ立地条件であれば、一戸建てよりも物件価格が安くなる傾向があるのもメリットです。

②防犯性が高い

近年のマンションはオートロックや防犯カメラなどを備えている上に、管理人が常駐していることが多いため、空き巣や放火などの防犯面で安心です。

また高層階になると外部から侵入される不安もなく、玄関ドア1箇所の施錠で外出することが可能です。

③共用設備の充実

共用部には宅配ボックスやレンタルルーム、エレベーター、待合ロビーなどがあるマンションが多く、中にはジムやトランクルーム、防災倉庫などを備えているマンションもあります。

また近年の大規模マンションでは、共用部を利用して料理教室やカルチャースクールなどの住民のためのコミュニティー支援サービスを行っているマンションも増えています。

④建物の性能が高い

一般的にマンションの方が、耐震性、断熱性、気密性、防音性、耐火性などの建物性能が一戸建て住宅よりも優れています。

⑤間取りの利便性

マンションの各住戸は基本的にワンフロアーなので、一戸建て住宅の様に室内に階段がないため、移動がラクで高齢者でも安心して暮らすことが可能です。

また専有部分の間取り変更が比較的容易なので、大規模なリノベーションを一戸建て住宅よりも安い費用で行うことができます。

⑥管理の容易さ

共用部分の清掃、敷地内の植木の手入れや建物の大規模修繕などを自ら行う必要がなく、維持管理のわずらわしさがほとんどありません。

また、将来の修繕計画などが比較的しっかりしているのもメリットです。

⑦居住者同士のコミュニティーの形成

マンションでは、居住者の所得や年齢などが近くなる傾向があります。

特にファミリータイプの新築マンションでは、同世代の方が入居する割合が高いので、子供を通じた住民同士の交流が活発になるケースが多く見られます。

買い替えたい人

買い替えたい人

マンションに引っ越すことのメリットって意外に多いのね!

利便性や安全性などは一戸建てよりも一般的に良くなります。

一戸建てのような広さを求めないのであれば、マンションに買い替えた方がメリットは大きいですね。

不動産のプロ

不動産のプロ

一戸建てからマンションに買い替える6つのデメリット

マンションへの買い替えることで、一戸建ての時には感じなかったマイナス面を感じることもあります。

ここでは、マンションの6つのデメリット、

- 音のトラブルが多発

- 維持費がかかる

- 管理規約による規制がある

- 庭がない

- 将来の資産価値が低い

- 隣近所との関りが希薄になる可能性がある

について、それぞれ解説していきます。

①音のトラブルが多発

マンションで最も多いトラブルが騒音問題です。

マンションでは上下左右が他の住戸と接しているため、足音や日常生活での生活音など音のトラブルが頻繁に発生しています。

特に築年数が古いマンションになるほど防音・遮音対策が不十分なため、子供が走り回る音や深夜の生活音などによる近隣からのクレームが多く、隣接する住戸への配慮が欠かせません。

②維持費がかかる

マンションでは、管理費や修繕積立金など入居後にも毎月支払いが発生します。

また、駐車場や駐輪場を利用するにもお金がかかるのが一般的です。

マンションに買い替える際には、毎月の支払額を事前に考慮しておく必要があります。

③管理規約による規制がある

マンションには管理規約があり、区分所有者には組合員として規約を遵守する義務があります。

共用部分やバルコニーなどの専用使用部分などは自由に使用することができないので、注意が必要です。

またリフォームする際にも管理規約によって様々な規制を受けるため、専有部分であっても管理組合の許可なく自由にリフォームすることはできません。

他にもペット禁止やバルコニーでの喫煙禁止などが規約で定められている場合には、それに従わなければいけません。

一戸建てと違い、集合住宅のマンションでは何かと不自由さを感じることがあります。

④庭がない

マンションでは、一部の専用庭を設けている住戸を除いて庭がありません。

またマンションのバルコニーでは、プランターを置いて観葉植物や家庭菜園を楽しむことを管理規約で規制しているマンションが多いため、庭の機能を果たすことができません。

⑤将来の資産価値が低い

マンションは、土地の価格が占める割合が一戸建てと比較して低いため、立地にもよりますが将来の資産価値はあまり期待することができません。

⑥隣近所との関わりが希薄になる可能性がある

ほかの住民と年齢が離れていたり、子供がいなかったりする場合には、近所づきあいの機会がなく、関係性が希薄になる可能性があります。

隣に誰が住んでいるのかわからないといったこともマンションでは決して珍しくありません。

買い替えたい人

買い替えたい人

デメリットも多いみたいだけど、私たち夫婦二人が住む分に限っては、そこまで大きなマイナスポイントはなさそうね。

小さなお子さん連れの家族などは、騒音等で周囲の人に気兼ねしてしまったり、庭がないことで遊ぶ場所が確保できない点がマイナスになります。

ただ、ご年配の夫婦が二人で住む分には、マンションのデメリットはさほど大きいものではないでしょう。

不動産のプロ

不動産のプロ

~今月の人気記事~

家の売却時に570万円以上損をしてしまうことも!?

不動産査定サイトを使わないと大損をしてしまう理由と35サイト徹底比較

一戸建てからマンションへの買い替えは「売り先行」と「買い先行」の2つのパターンがある

マンションのメリットとデメリットを理解した上で、実際に買い替えを行おうとする場合には、どのような手順で進めていけば良いのでしょうか。

ここでは買い替えの手順について説明します。

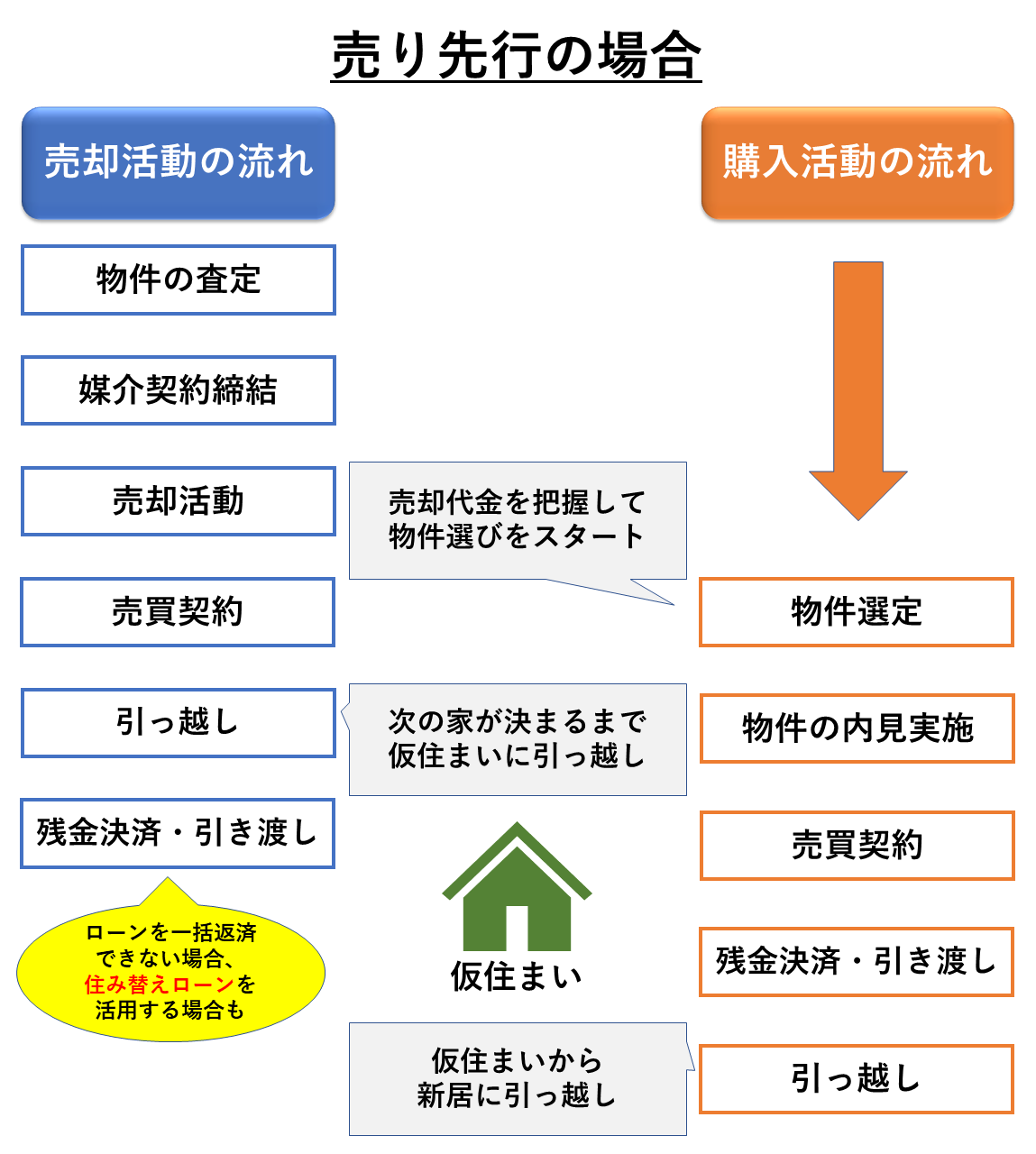

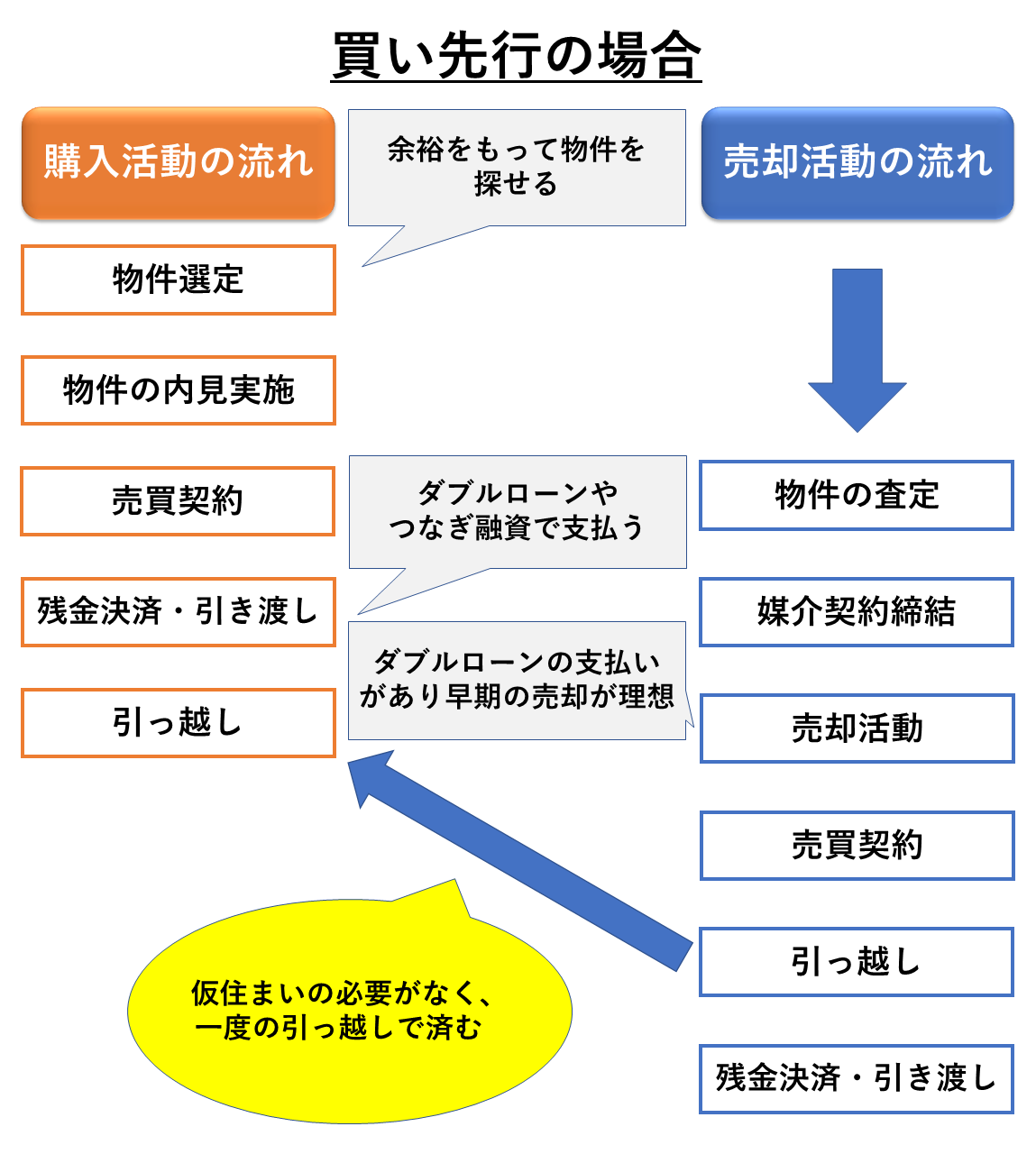

買い替えには、大きく分けて「売り先行」と「買い先行」の2つのパターンがあります。

「売り先行」「買い先行」のそれぞれのパターンについての図を作成したので、さきに目を通しておいてください。

先に今の家を売却する「売り先行」と、先に新しい家を購入する「買い先行」には、それぞれメリット・デメリットが存在します。

順番に解説をしていきましょう。

①売り先行のメリット・デメリット

売り先行のメリットは、戸建ての売却代金をマンション購入資金に充てることができることです。

先に手元にいくら残るか分かった上で、購入物件を決められるため、資金調達の不安がありません。

予算の範囲内で安心して物件を選ぶことが可能になるため、一般的には売り先行を選択する人が多いです。

一方売り先行のデメリットとしては、購入するマンションが決まっていないため、売り物件の引き渡し時期によっては一時的に仮住まいに転居しなければいけない可能性があります。

仮住まいに住んでいる間の家賃や、引っ越し代金がかかってしまうのがデメリットといえるでしょう。

また、新しいマンションの物件探しにあまり時間がかけられないので、スピーディーに物事を運ぶ必要があります。

②買い先行のメリット・デメリット

買い先行のメリットは、自分達の要望に合う物件が見つかるまでじっくりと時間をかけて物件探しができるのがメリットです。

ただし、物件購入後に一戸建てを売却するため、マンションの購入資金をあらかじめ調達しておく必要があるのがデメリットです。

すでに今の一戸建ての住宅ローンが完済できていれば、問題なく新しいマンションの住宅ローンを組むこともできるでしょう。

しかし、今の一戸建ての住宅ローンが残っている場合は注意が必要です。

なぜなら、住宅ローンは原則として一人一つしか借りることができないから。

買い替えの場合に限っては、一時的に住宅ローンを2つ組む「ダブルローン」が許されている金融機関があったり、売却までの間に購入資金を一時的に借りられる「つなぎ融資」を受けられる場合もあります。

ダブルローンを組む場合は、一戸建てが売却できるまでの間、マンションと一戸建て住宅のダブルローンを支払うことになるため、返済負担が大きくなる点に注意が必要です。

<関連記事>

住み替え時の「つなぎ融資」のリスクを理解していますか?不動産のプロがわかりやすく教えます

住み替え時のダブルローンはリスクが高い?お金の流れとおすすめの住み替え術を紹介

おすすめは売り先行、資金に余裕があれば買い先行もあり

売り先行と買い先行のメリット・デメリットを改めて簡単に表にまとめてみました。

| 売り先行 | 買い先行 | |

| メリット | ・売却代金をそのまま購入時の資金に充てられる

・焦って売り急ぐ必要がない |

・家の購入にしっかりと時間をかけられる |

| デメリット | ・仮住まいに引っ越す手間と費用がかかる

・仮住まい中は賃料を払う必要がある |

・先に購入してしまっているので、売却期間に余裕がない

・ダブルローンで支払いが発生する場合がある ・買い替え特約をつけることで、売り主から敬遠されることがある |

原則は売り先行がおすすめですが、資金に余裕があってあらかじめマンション購入資金の調達が可能であれば、時間をかけて希望の物件を探すことができる買い先行も選択可能です。

いずれのケースでも、同時並行で話をすすめる心づもりでいるのが良いでしょう。

買い替えの基本はあくまで「売りながら探す」です。

関連記事→住み替えで後悔しないためのノウハウをプロが伝授!ローン残債や費用・税金の悩みも解消!

一戸建て売却時にはローンを一括返済して抵当権を外す必要あり

売却予定の戸建てに住宅ローンが残っている場合、売却時に住宅ローンを一括で返済しなければいけません。

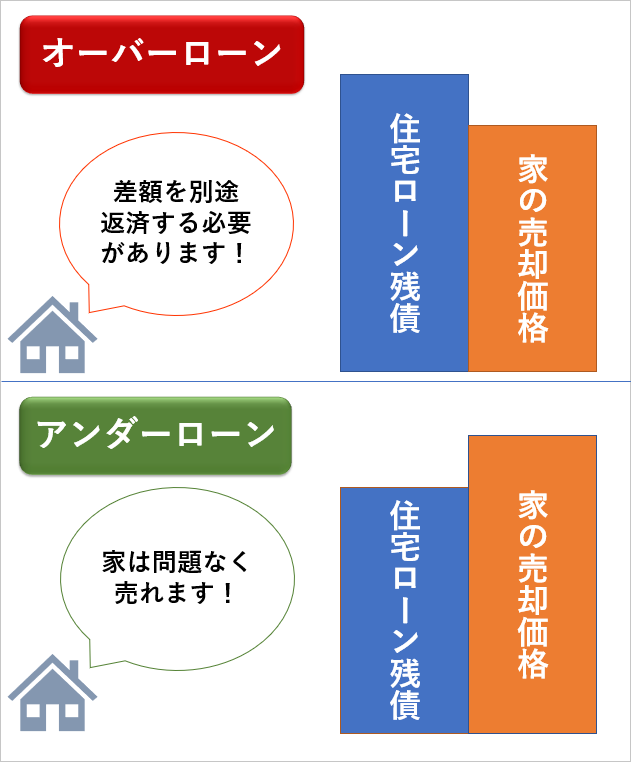

売却金額が住宅ローンの残債を上回る「アンダーローン」であればいいのですが、場合によっては売却金額が住宅ローンを下回る「オーバーローン」状態になることがあります。

関連記事→住宅ローン残債ありのマンションを売却する3つの方法|一括返済・買い替えローン・任意売却

ここでは、一戸建てを売却する際の住宅ローンの返済方法について解説をしておきます。

売却代金で返せなければ自己資金で補填

住宅ローンの残債は売却代金を充てて返済しますが、それでも住宅ローンが全額返済できない場合には、不足分を手持ちの資金などで支払う必要があります。

とはいえ、金額は数百万円単位になることも珍しくないため、自己資金で完済できる人はそう多くないはずです。

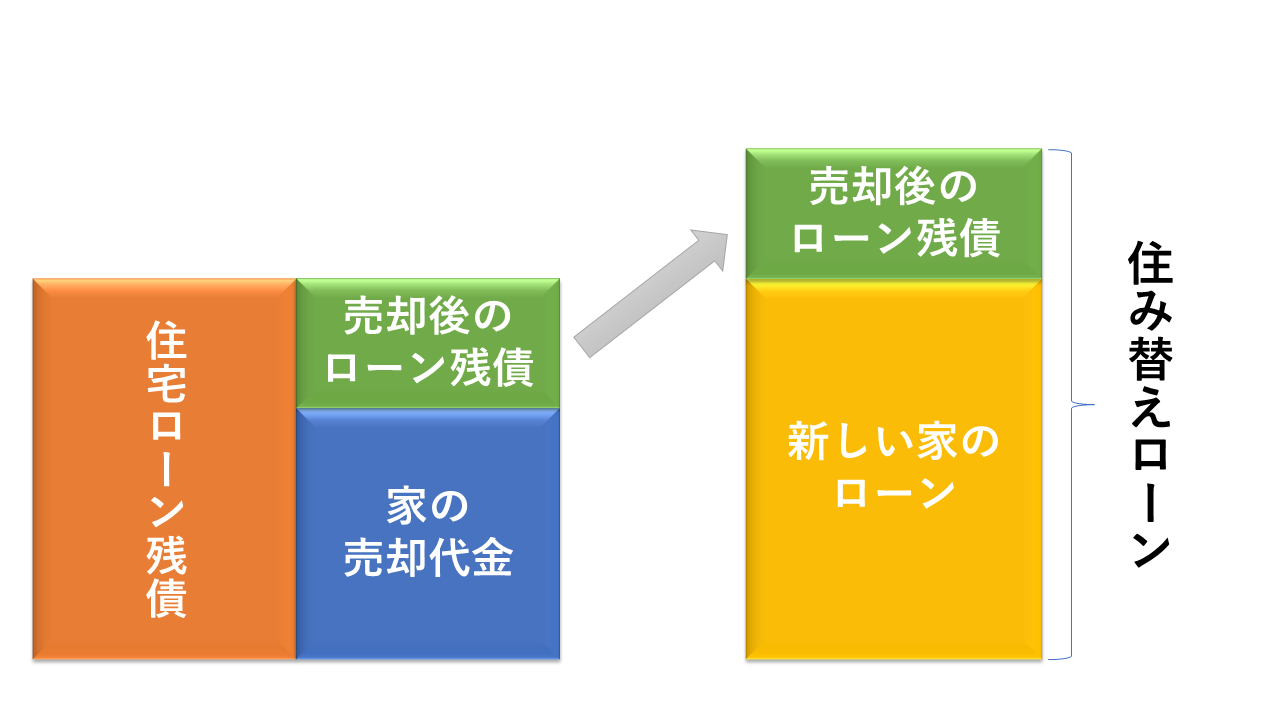

自己資金でも返済できない場合に活用できるのが、「買い替えローン」です。

自己資金で残債を返済できない時は「買い替えローン(住み替えローン)」を活用しましょう

買い替えローン(住み替えローン)とは、新しい住宅ローンに、返済できなかったローンを上乗せして借り入れするローンのことです。

買い替えローンは、新しい住宅ローンに上乗せして借り入れをするので、のちの返済負担は大きくなります。

長期間にわたって問題なくローンを返済していけるのかどうかよく考えた上で、借り入れをするか判断してください。

住み替えローンは他にも注意点があるので、気になる人は下記の記事も合わせてチェックしてみてください。

関連記事→住み替えローンは諸刃の剣?メリットやデメリットをプロが解説!

一戸建てからマンションへの買い替えローンの融資基準は普通よりも厳しい

買い替えローンは、通常の住宅ローンの様に全ての銀行で扱っているわけではなく、取り扱っている場合でも銀行によって内容に違いがあります。

買い替えローンが通常の住宅ローンと大きく異なる点は、これまで住んでいた住宅ローンの残債が新居の住宅ローンに上乗せされているため、借入時にはすでに担保割れの状態になっているという点です。

(※担保割れ=マンションの担保価格以上に借り入れをしているということ。部分的に無担保ローンを借りているのと同じ状態です。)

つまり買い替えローンでは、担保だけで回収できないリスクを補うだけの年収や勤続年数、個人への信用度などが大きく影響します。

したがって、通常の住宅ローンよりも審査基準が厳しくなるわけです。

買い替えローンで審査される主な項目は、以下のようなもの。

- ・個人信用情報機関のマイナス情報

- ・他からの借り入れ

- ・勤務状況などの個人属性

- ・団体信用生命保険に加入するための健康状態

以上の様に買い替えローンの審査では、個人属性のハードルが高くなっている点を押さえておきましょう。

「借入可能額=借り入れるべき金額」ではない

一般の住宅ローンの借り入れ可能額は、年収の5~7倍までといわれていますが、買い替えローンの場合も同じです。

しかし戸建てからマンションに買い替える場合には、先に説明した様に、今まではかからなかった管理費や修繕積立金、駐車場代などが毎月徴収されるので、返済に余裕を持っておく必要があります。

借入可能額いっぱいまで借り入れるのではなく、余裕をもてる無理のない返済計画を立てておくことが重要です。

できるだけ高値で売却して、買い替えローンの借入額を減らすことが重要

無理のない返済計画を立てるためには、借入額をできるだけ抑えておく必要があります。

そのためには、現在の家をできるだけ高く売却する必要があるのはいうまでもありません。

仲介業者の選定や売り出し時期、類似物件の動向、売却物件のメンテナンス状況などに配慮し、決して売り急がないことが大切です。

関連記事→マンションをできるだけ高く売るために押さえておくべき8つのコツ

買い替えたい人

買い替えたい人

買い替えローンがあるのは助かるけど、その分ローンの返済負担が大きくなるのは苦しいわ・・・。

買い替えローンがあるからとたかをくくるのではなく、少しでも高く売却してローン残債を少しでも減らすことに時間を注ぐのが、買い替え成功のポイントですよ!

不動産のプロ

不動産のプロ

一戸建てからマンションの買い替え時にかかる費用・税金まとめ

一戸建てからマンションに買い替える際には、どのような費用がかかるのでしょうか。

買い替え時にかかる費用・税金をまとめたので、参考にしてください。

売却時にかかる費用

まずは売却時にかかる費用についてです。

それぞれ簡単に説明していきます。

・仲介手数料

不動産の売却を依頼した不動産会社に対して、物件価格の3%+6万円を上限に、仲介手数料を支払う必要があります。

3000万円の物件であれば96万円、5000万円の物件であれば156万円の仲介手数料を支払う必要があります。

関連記事→マンションを売る際の仲介手数料はいくら?計算方法や相場、無料にする方法も紹介!

・抵当権抹消登記費用(司法書士報酬)

売却時には、住宅ローンを借りる際に設定されている「抵当権」を抹消しなければいけません。

自分で抵当権を抹消する手続きを行えますが、一般的には司法書士に依頼するケースが多いです。

費用はおおよそ数万円~10万円に落ち着きます。

関連記事→抵当権抹消登記の依頼の流れや費用、自分で申請する場合の手続きも解説!

・測量費(必要な場合のみ)

一戸建ての場合は、土地の面積や境界線を明確にする目的で測量費がかかる場合があります。

測量費はおよそ30万~50万円程度におさまることが多いです。

・引っ越し代

売り先行の場合は、①売却した家から仮住まいへの引っ越し費用と②仮住まいから新居への引っ越しの2回引っ越し費用が掛かります。

引っ越しの費用は、繁忙期と閑散期、同じエリア内の引っ越しか、別エリアの引っ越しかで費用が大きく変わってきます。

購入時にかかる費用

続いて購入時にかかる費用についても、簡単に解説しておきます。

・仲介手数料

購入時も同様に、不動産会社への仲介手数料がかかります。

仲介手数料の計算式も同様で、物件価格の3%+6万円を上限に支払う必要があります。

・登記費用(司法書士報酬)

さきほどは抵当権を抹消する登記でしたが、購入時は抵当権を設定する登記が必要になります。

こちらも通常は司法書士に依頼をし、5~10万円ほどの依頼料を支払います。

・住宅ローン保証料

保証会社に支払う費用です。

もし何らかの原因で借り手が住宅ローンの返済が困難になった場合、保証会社が借り手に代わって銀行に返済をします。(代位弁済)

しかし、住宅ローンの返済義務がなくなるわけではなく、返済の相手から銀行から保証会社に代わるだけなので十分注意しましょう。

支払い方法として、融資実行の際に一括で支払う「外枠方式」と、借入金利の中に含まれる「内枠方式」があります。

・住宅ローン事務手数料

住宅ローンを組む際の手続きにかかる費用として発生するのが、住宅ローン事務手数料です。

手数料の相場は3~5万円程度に落ち着くことが多いです。

・団体信用生命保険料

ローンの返済中に万が一借り主がなくなった場合、住宅ローン残高をすべて一括で支払ってもらえる保険です。

健康状態によっては加入できないこともあります。

また、団体信用生命保険の保険料は住宅ローンの金利に含まれており、実際に銀行に支払う手続きなどはありません。

・火災保険料、地震保険料

火災保険や地震保険は、万が一住宅が火災で燃えてしまったり、地震で被害を受けてしまった場合に備えて、加入する保険です。

また、火災保険は単体で加入できますが、地震保険は必ず火災保険とセットで加入する必要がある点も押さえておいてください。

・引っ越し代

新居への引っ越し代も当然かかってきます。

時期や場所、家の広さによって金額は大きく変動するので、金額についての説明は割愛します。

売却時にかかる税金

続いて、売却時にかかる税金についても簡単に解説をしていきましょう。

・譲渡所得税

家を売却して利益が発生した場合に課税される税金です。

保有期間が5年以内の場合は短期譲渡所得として利益に対して39%、5年超の場合は長期譲渡所得として利益に対して20%課税されます。

・印紙税(売買契約書に印紙を貼付)

印紙税は、売買契約を結ぶ際に収入印紙として貼る形で納める税金です。

売買代金によって金額が決まっているので、国税庁のページから一覧表を引用しておきます。

記載された契約金額 税額 10万円を超え 50万円以下のもの 200円 50万円を超え 100万円以下のもの 500円 100万円を超え 500万円以下のもの 1千円 500万円を超え 1,000万円以下のもの 5千円 1,000万円を超え 5,000万円以下のもの 1万円 5,000万円を超え 1億円以下のもの 3万円 1億円を超え 5億円以下のもの 6万円 5億円を超え 10億円以下のもの 16万円 10億円を超え 50億円以下のもの 32万円 50億円を超えるもの 48万円

・登録免許税

登録免許税は、先ほど説明した抵当権抹消登記の手続きを行う際に必ず支払う必要のある税金です。

不動産1つにつき一律1000円かかるのですが、土地と建物でそれぞれ申請する場合は2件としてカウントされるので注意してください。

関連記事→中古マンションを売る時の費用・税金まとめ|戻ってくるお金や手数料の抑え方、お得な控除方法も解説!

購入時にかかる税金

最後は購入時にかかる税金についてです。

それぞれ説明していきましょう。

・印紙税

購入時も、売買契約を締結するので印紙税を支払う必要があります。

(税額は売却のところで説明した通りなので割愛します。)

・登録免許税

売却時の登録免許税は、抵当権を抹消するためのものでしたが、今回は所有権が新しい買主に移ったことを示すためと抵当権を設定するために必要になる税金です。

不動産の価格に対して、一定の税率をかけて計算されます。

内容 課税標準 税率 所有権の保存 不動産の価額 1,000分の4 売買又は競売による所有権の移転 不動産の価額 1,000分の20 相続又は法人の合併による所有権の移転 不動産の価額 1,000分の4 その他の所有権の移転(贈与・交換・収用等) 不動産の価額 1,000分の20

・不動産取得税(不動産取得時1回のみ支払い)

不動産を新たに取得した際に支払う必要のある税金です。

(相続によって取得した場合は、課税の対象外です)

税額の計算式は、

取得した不動産の課税標準額×税率

で決まります。

税率は以下の期間内であれば、表の税率が適用されます。

取得日 土地 家屋(住宅) 家屋(非住宅) 平成20年 4月 1日から

平成33年 3月31日まで3/100 4/100

・固定資産税・都市計画税

1月1日時点で不動産を保有している人に対して課税されるのが固定資産税です。

都市計画税は、都市計画法で定められた地域に不動産を保有している人が課税対象になります。

固定資産税は課税標準額×1.4%。都市計画税は課税標準額×0.3%の税率がかかってきます。

買い替えたい人

買い替えたい人

売却時も購入時もたくさんの費用や税金がかかって嫌になりそう・・・。

確かに、買い替えにともなってかかる費用は高額です。

ただし、条件によっては費用を0にできたり、特例で支払う必要がなくなるものもありますよ!

不動産のプロ

不動産のプロ

一戸建てからマンションの買い替え時に使える税金の特例

一戸建てからマンションに買い替える時に、一戸建てを売って譲渡所得が発生すると、所得税・復興特別所得税と住民税の課税対象になります。

しかし、一戸建て住宅を売却した価格よりも高い価格のマンションに買い替えた場合には、売却によって発生した譲渡所得の課税を次回の売却時まで繰り延べできる特例があります。

これを「特定の居住用財産の買換えの特例」といいます。

ただしあくまでも課税が繰り延べされただけなので、買い替えたマンションを次に売却する時には、繰り延べた金額が譲渡所得に加算されて課税されるので注意が必要です。

尚、買換え特例を利用するためには、売却価格の上限や買い替えたマンションの床面積などいくつかの条件があるので、仲介業者に確認しましょう。

特例について詳しく知りたい人は、下記の国税庁のページを参考にしてください。

参照→ No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置|国税庁

一戸建てを少しでも高く売却するなら複数の不動産会社を比較することが重要

複数の不動産会社に査定を依頼すると、会社によって査定額に数百万円の差が出ることも不動産の売買では珍しくありません。

中古住宅の査定は、過去の類似の取引事例をもとに行うことが多いのですが、同じ不動産会社でもそれぞれ得意とする分野や地域などは様々です。

はじめから一つの業者に絞らずに、必ず複数の業者を比較・検討する様にしてください。

買い替えたい人

買い替えたい人

複数の不動産会社を比較したほうがいいのね。

でも、いくつも不動産会社に査定を依頼するのは面倒だな・・・。

確かに、複数社への依頼は面倒ですが、このひと手間を惜しんだことで、数百万円損してしまう可能性があります。

最近主流になりつつある不動産一括査定サイトを活用すれば、ネットからまとめて査定の依頼をかけることができますよ!

不動産のプロ

不動産のプロ

不動産一括査定サイトを活用すれば、手間なく比較・検討できる

複数の業者に相談するのが面倒だと思った人は、同時に複数の会社の査定金額の比較が簡単にできる便利な不動産一括査定サイトを活用しましょう。

スマホやPCから一度だけ物件情報を入力すれば、複数社から査定結果をもらうことができる、とても便利なサービスです。

きちんと複数社からの査定額を知ったうえであれば、相場から外れた金額で売りに出して、大損することはありません。

NTTデータグループが運営する日本初の一括査定サイト「HOME4U」は、信頼性も高く悪い評判がほとんどありません。

まずは自分の家がいくらで売れるのかを正しく把握しておくことで、買い替えの見通しを立てることができますよ。

HOME4U以外の不動産一括査定サイトについても知りたい人は、下記の記事で詳しくまとめているので、あわせて参考にしてください。

関連記事→不動産一括査定サイトのおすすめ5選+評判の30サイトを比較!【総まとめ】

一戸建てからマンションへの買い替えで入らなくなった荷物(仏壇など)を効率的に処分する6つの方法

一戸建てからマンションに買い替える際に、最も頭を悩ますのが「今ある荷物をどの様に処分すれば良いのか」という問題でしょう。

一般的にマンションは、一戸建てよりも間取りがコンパクトになることが多く、庭に物置などを設置することもできないので、荷物の置き場所がなくなってしまいがちです。

そのため、一戸建てからマンションへの買い替えを機会に、余分な荷物を思い切って処分することが大切です。

ここでは荷物を効率的に処分する6つの方法

- リサイクルショップに引き取ってもらう

- ネットオークションやフリマアプリに出品する

- 下取りサービスを利用する

- 不用品回収業者に依頼する

- 引っ越し業者に依頼する

- 自治体に粗大ごみとして回収してもらう

について、それぞれ紹介します。

①リサイクルショップに引き取ってもらう

不要になった家具や家電がまだ使える状態であれば、リサイクルショップに買い取ってもらう方法があります。

粗大ごみとして処分するよりも、わずかばかりでも収入になる可能性があります。

②ネットオークションやフリマアプリに出品する

状態の良い家具やブランド商品であれば、より高い値段で売れる可能性があります。

しかし、商品の発送や事務作業などの手間がかかるので、無駄な労力をかけることがない様に、いくら位で売れそうなのか等、価格相場を事前に良く調べておくことが重要です。

③下取りサービスを利用する

家具や家電の買い替えの場合には、下取りサービスを提供している店が近くにないかを調べてみましょう。

対象商品に限って新しい商品と引き換えに、不要になったものを無償で引き取ってくれる会社もいくつかあります。

代金を支払って処分するよりもお得です。

④不用品回収業者に依頼する

リサイクルできそうにない不用品は、不用品回収業者に依頼して引き取ってもらう方法があります。

引き取り料金が発生する場合が多いですが、条件があえば買取してもらえることもあります。

事前に見積もりを取って検討しましょう。

⑤引っ越し業者に依頼する

引っ越し業者に依頼すれば、引っ越し当日まで使用することができるメリットがあります。

また、不用品買い取りサービスを行っている引っ越し業者もあるので、この場合には比較的新しい家具や家電、雑貨などが買い取りの対象になります。

事前に引っ越し業者に相談してみると良いでしょう。

⑥自治体に粗大ごみとして回収してもらう

最も一般的な処分方法が、粗大ごみとして有料で自治体に回収してもらう方法です。

料金は各自治体によって異なるので、ウェブサイトなどで確認します。

また、自分で指定場所に粗大ごみを持ち込むと料金が安くなる場合があるので、調べてみると良いでしょう。

関連記事→片付け費用削減!マンションを売る際の清掃・不用品処分方法まとめ

一戸建てを担保に入れて資金を用意する「リバースモーゲージ」を買い替えで活用する方法

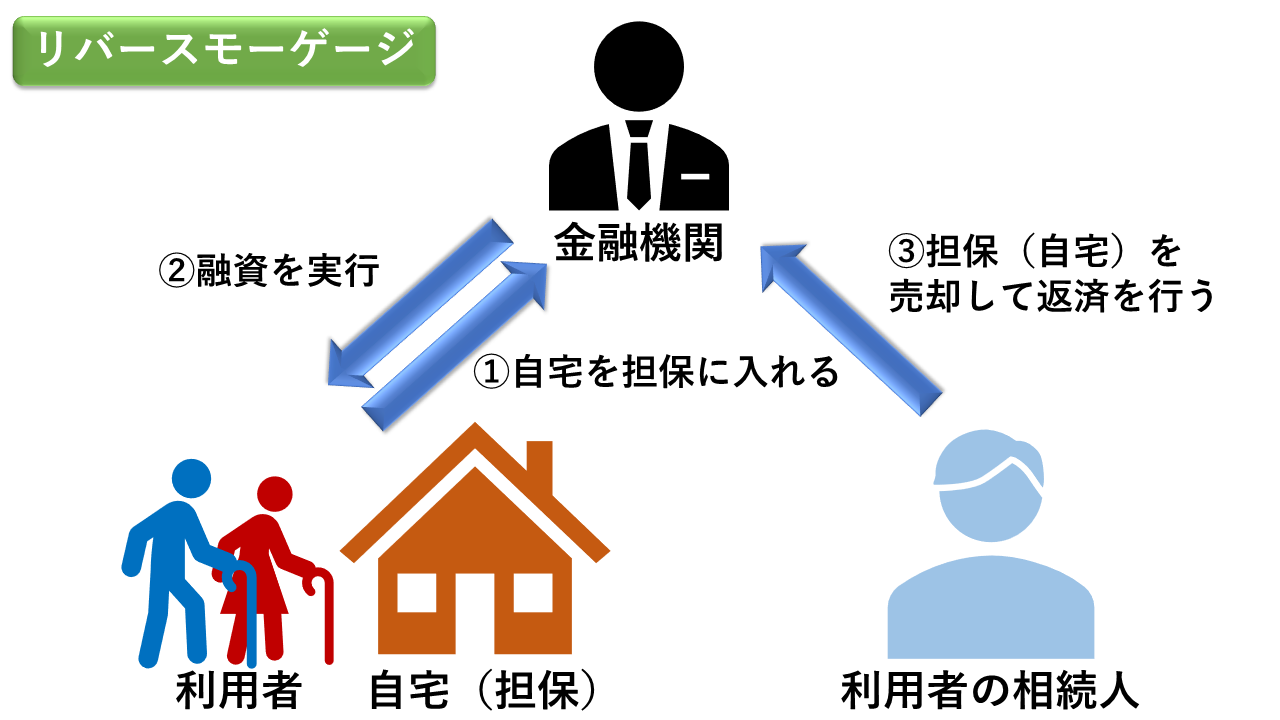

リバースモーゲージとは「高齢者向け居住用不動産担保の年金的融資」のことです。

簡単に説明すると、自宅を担保にお金を借り入れ、亡くなった後に自宅を売却することで、借りていたお金を返済する仕組みです。

これにより、残す必要のない財産を有効活用できるメリットがなります。

名前の通り、利用対象者が高齢者限定であることと、目的が年金代わりであることがポイントになります。

一方、住宅価格下落による担保価値の低下や、借り手が長生きするリスク、金利上昇リスクなどの担保割れのリスクがあるため、金融機関は自宅の担保評価額の5~6割を融資額としています。

また、建物価値は築20年もすると資産価値がゼロになるため、担保としては一般的に土地の評価だけになっています。

したがって、土地を所有している戸建て住宅のみが対象となります。

借地権付戸建てやマンションの場合は利用できません。

一戸建てからマンションに買い替える際には、現在所有している一戸建てを担保に、リバースモーゲージを活用して購入資金を調達する方法があります。

しかしリバースモーゲージでは、最初に死亡時までに融資できる価格を決めて、年金の様に毎月銀行からお金を借りる形になるので、長生きして生存中に融資枠を使い切ってしまうリスクがあります。

途中で融資を打ち切られてしまえば、その後の返済ができなくなってしまうので注意が必要です。

この様にリバースモーゲージを活用する際には、デメリットやリスクについても十分に検討する必要があります。

下記の記事で、リバースモーゲージを提供している金融機関を詳しくまとめているので、ぜひ参考にして下さい。

関連記事→リバースモーゲージを扱うおすすめの銀行20選とメリット・デメリットを徹底解説!

買い替えたい人

買い替えたい人

うちはまだリバースモーゲージの年齢条件に合ってないから、利用はできないわね。

年齢制限をクリアしていて、かつすでにローンの残債がない人は、検討に値する選択肢の一つとして考えてみてください。

不動産のプロ

不動産のプロ

一戸建てからマンションの買い替えに関するQ&A

最後に、一戸建てからマンションに買い替える際によく寄せられる質問について、回答しておきます。

一戸建てとマンションではどちらが資産価値が高い?

建物が築年数の経過と共に、経年劣化により資産価値が低下するのに対し、経年劣化しない土地は資産価値が下がりません。

建物の立地条件にもよりますが、マンションは一戸建てと比較して建物価格が占める割合が高く、土地は敷地全体に対して自分の敷地権の割合に応じた分を保有している状態です。

したがって土地全体を所有している一戸建てと比べて、築年数と共に資産価値の減少が大きくなる傾向があります。

ただしマンションの税法上の耐用年数は、一戸建て(木造)の22年に対して47年と長いので、マンションの資産価値は利便性に大きく左右されるといえます。

将来売却する予定があるのであれば、交通アクセスが良く、管理が行き届いた人気の高いエリアに建つマンションを選ぶ必要があります。

一方、一戸建ての場合は20年程度で建物の資産価値がなくなっても土地の資産価値は残るので、一定の資産価値を保ち続けることができます。

よって長期的に見れば、マンションよりも一戸建ての方が資産価値が高いといえます。

ただしいくら一戸建ては土地の資産価値が残るので有利といっても、ある程度の需要がある土地でなければ土地の資産価値もないことはいうまでもありません。

一戸建てとマンションではどちらが光熱費が高い?

光熱費の中で、家庭でもっとも負担となるのが電気料金です。

電気料金はほぼ毎年のように値上がりしているので、電気を節約することで光熱費を抑えることができます。

一方、建物の断熱性や気密性は、一般的には木造の一戸建てよりも鉄筋コンクリート造のマンションの方が優れています。

また、マンションの方が一戸建てよりも外気に触れている部分の面積が狭いので、熱が外部に逃げにくくなっています。

家庭の消費電力のうち、冷暖房費の占める割合は約3割になるので、断熱性・気密性に優れ、冷暖房費が抑えられるマンションの方が光熱費はかかりません。

よって、光熱費は一戸建ての方が高くなるといえます。

老後に一戸建てからマンションに引っ越しをする際のポイントや注意点は?

子供たちも独立し、一戸建てのスペースを持て余して老後を過ごしている人もいるでしょう。

その場合は、もう少しコンパクトで交通の便が良いマンションに引っ越しをするのはメリットが大きいでしょう。

気を付けるべきポイントとしては、新しく購入するマンションの住宅ローンをどうするかという点です。

一戸建ての住宅ローンが完済できているのであれば、売却したタイミングである程度まとまった金額が手元に残るでしょうから、マンション購入時の頭金に充てるのもいいでしょう。

老後にしっかりと返済のめどが経つ、もしくは一括で購入できるだけの余剰資金がある場合に、買い替えをおすすめします。

すでに住宅ローンを完済している自宅があるにもかかわらず、老後を住宅ローンの返済に追われて苦しい生活を送るのは本末転倒ですから。

老後の家はマンションor一戸建て、賃貸or持ち家?失敗しない定年後の住み替え術

まとめ

一戸建てからマンションへ買い替えを行う場合のメリットやデメリット、注意点などについて紹介してきましたが、いかがでしたでしょうか。

一戸建てとマンションそれぞれにメリットとデメリットがありますが、マンションは特にシニア世代が住みやすいといわれています。

しかしシニア世代にとっても良い事ばかりではありません。

買い替えを検討する際には、メリットばかりでなくデメリットにも目を向けて後悔することがない様にして欲しいと思います。

是非この記事を参考にして、満足度の高い買い替えを行っていただければ幸いです。

当サイトでは一部アフィリエイトプログラムを利用し、サービス紹介を行っています。