promotion

売りたい人

売りたい人

これまで住んできたマンションを売却して、郊外の戸建てに住み替えようと思っている。

ただ、住宅ローン残債が不動産会社の査定額より高いから、もしかしたら一括で返済できないかもしれない。

新しい住居のローンに上乗せできる「住み替えローン」があると聞いたけれど、使うべきかな?

そういった方に向けて記事を書いていきます。

家を購入したばかりでも、転勤や転職、親の介護などのやむを得ない事情で急に住み替えが必要になってしまうことがあります。

住宅ローンを組んで不動産を購入した場合で、まだローンが残っている場合は、売却時に全額一括で返済しなければいけません。

不動産の査定額が住宅ローン残債を上回ればいいですが、下回った場合は不足金額が発生する可能性が高いです。(オーバーローン)

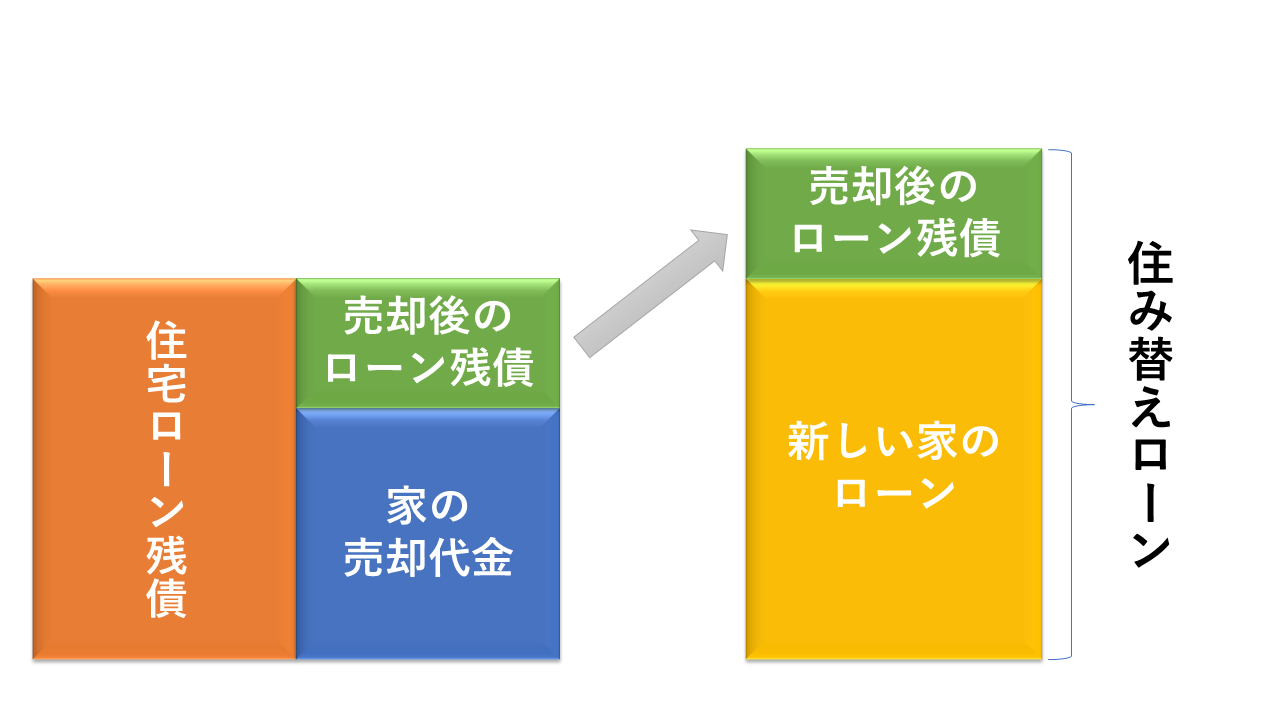

そこで活用できるのが、住み替え先の住宅ローンに、支払いきれなかったローンを上乗せする「住み替え(買い替え)ローン」です。

売却後も残債が残ってしまう人には便利なローンですが、メリットだけでなく当然デメリットもあります。

今回の記事では、不動産のプロである筆者が、「住み替えローン」のメリット・デメリットや、注意点を解説していきます。

良ければぜひ参考にしてください。

株式会社ウィンドゲート代表取締役、不動産コンサルティングマスター、宅地建物取引士、ファイナンシャルプランニング技能士。ZUU・幻冬舎・不動産投資の教科書などでコラムを多数執筆、セミナーも数多く開催している。国内だけでなく、海外不動産にも造詣が深く、ドイツ不動産などの著作もあり。目指すは、資産形成をお手伝いする不動産の町医者型コンサルタント。会社HP:https://windgate.co.jp/

もくじ

住み替えローン(買い替えローン)の概要

現在の住まいを売却して新しく家を購入したくても、住宅ローンの残債を完済して抵当権を抹消しなければ家を売る事ができません。

現在の家を売却した代金で住宅ローンの返済ができれば問題はないのですが、自宅を売ったお金では不足が生じてしまう場合には、何かしらの手を使って差額を返済しなければいけません。

この様な場合に、金融機関からお金を貸してもらえるのが金融商品が住み替えローンまたは買い替えローンと呼ばれているものです。

したがって住み替えローンでは、自宅を売却したお金で住宅ローンの完済ができる人は融資を受けられません。

また不足分を自己資金で賄える場合や親からの資金援助が受けられる場合には、住み替えローンを利用する必要はありません。

自己資金や親から援助してもらったお金を充当して住宅ローンを完済し、新たに住宅ローンを組めば何の問題もないからです。

ただし手元に現金を残しておきたい場合などでは、住み替えローンを利用することが可能です。

関連記事→老後の家はマンションor一戸建て、賃貸or持ち家?失敗しない定年後の住み替え術

オーバーローンと抵当権って何?

ここでは、住み替えローンと関係の深い「オーバーローン」と「抵当権」について説明をしておきます。

オーバーローンとは、不動産を売却する際に

- 売却代金<住宅ローン残債

の状態になることを指します。

不動産を売却する時は必ずローンを一括返済しなければいけないのですが、オーバーローンになってしまうと、売却代金で払えなかった差額を別で用意しなければいけません。

払いきれ無かった差額を埋める方法は、

- ・住み替えローンを活用する

- ・自己資金で支払う

- ・株などの資産を換金する

- ・無担保のローンを借りる

等があります。

そもそも、売却時に住宅ローンを一括で返済しなければいけない理由は、不動産に設定されている抵当権を外す必要があるからです。

抵当権とは、債権者(銀行などお金を貸す人)が債務者(お金を借りた人)の返済が滞った場合に、不動産などの担保を売却して優先的に弁済を受けることをいいます。

抵当権はローンを一括返済して初めて抹消することができるので、所有者が変わる売却時にはローンを一括返済しなければいけないのです。

どんな人が利用できる?住み替えローンの審査条件

住み替えローンは、前述した理由により、通常の住宅ローンよりも審査基準が厳しくなっています。

主な審査のポイントは以下の通りです。

・借入履歴

個人信用情報ともいわれ、住宅ローン以外でも自動車ローンやカードローン、クレジットカードなどのキャッシング履歴なども審査の対象になります。

住宅ローンの申し込み前に、使用していないクレジットカードやカードローンは解約しておく必要があります。

・勤務先

勤務先の企業規模によって審査結果に差が出ます。

上場企業社員、公務員、医師などは有利になります。

また収入が高くても、個人事業主に対する審査は厳しくなる傾向があります。

・年収

勤務先が中小企業でも、収入が高ければと審査に通りやすくなります。

・勤続年数

住み替えローンでは、3年以上がひとつの目安とされている様です。

また勤続年数が長くても、完済時の年齢が考慮されるので注意が必要です。

・健康状態

多くの銀行が団体生命信用保険への加入を義務付けているため、保険に加入するための健康状態がチェックされます。

以上の様に住み替えローンの審査では、個人属性のハードルが高くなっているのが特徴です。

銀行にとっては、はじめからオーバーローンになるので回収できなくなるリスクが高いため、「ローン残債+新規住宅購入額」の合計が十分に返済できる安定的な収入と信用があるかどうかが審査の最大のポイントになります。

また、過去の滞納履歴や金融機関のブラックリストなども確認されます。

融資のやり取りでの受け答えなども判断材料になるので、審査の際には求められた情報や資料などを迅速に開示することが重要です。

住み替えローンでいくら借りられるのか実際にシミュレーション

住み替えローンを利用すると、いくら迄借りる事ができるのでしょうか。

三井住友銀行の住み替え資金計画シミュレーションを使って計算すると、必要な借入金額やゆとりを持って返済可能な借入金の目安を簡単な入力作業だけで計算できます。

さっそくシミュレーションしてみましょう。

事例1

【売却予定額】 2,000万円

【自己資金】 なし

【現在のローン残高】 2,500万円

【新規購入価格】 3,000万円

【年収】 500万円

【年齢】 40歳

【返済期間】 30年

↓シミュレーション結果↓

- 【受取金額合計】 2,000万円

- 【売却時諸費用】 80万円

- 【購入時諸費用】 150万円

- 【支払金額合計】 5,730万円

- 【必要となる借入額】 3,730万円

- 【ゆとりを持って返済可能な借入金の目安】 2,181万円

事例1のケースでは、返済が厳しくなることが明らかです。

この内容でローンを組むことは、現実的ではありません。

事例2

【売却予定額】 2,000万円

【自己資金】 300万円

【現在のローン残高】 2,500万円

【新規購入価格】 2,800万円

【年収】 700万円

【年齢】 35歳

【返済期間】 35年

↓シミュレーション結果↓

- 【受取金額合計】 2,300万円

- 【売却時諸費用】 80万円

- 【購入時諸費用】 140万円

- 【支払金額合計】 5,520万円

- 【必要となる借入額】 3,220万円

- 【ゆとりを持って返済可能な借入金の目安】 3,293万円

事例2のケースでは、無理のない返済が可能になりそうです。

売却予定額と現在のローン残高は同じでも、自己資金の有無や新規購入価格のわずかな違い、年収、返済期間によって返済計画や借入可能額に大きな差が生じることがわかると思います。

実際に自分のケースを調べてみたい人は、三井住友銀行の住み替えローンシミュレーションを活用してみてください。

住み替えローンを利用する際の8つの流れ・ステップ

住み替えローンを利用する際の流れは以下の様になります。

- 預貯金と住宅ローン残高を確認する

- 自宅の査定を依頼する

- 購入する物件の価格を決める

- 買い替えの方法を決める

- 媒介契約を結ぶ

- 購入希望者と売却条件の交渉をする

- 買主と売買契約を締結する

- 物件の引き渡し

それぞれ解説をしていきます。

1.預貯金と住宅ローン残高を確認する

資金計画を立てる上で、現在の預貯金と住宅ローン残高をあらかじめ把握しておきます。

住宅ローンの残債を確認する方法は、借り入れを行っている金融機関によって変わってくるのですが、一般的には電話や書面を発行してもらう形で確認できます。

2.自宅の査定を依頼する

自宅がいくら位で売却できるのかを調べるために、不動産会社に家の査定を依頼しましょう。

家がおよそいくらで売れるか分かれば、売却時にローンを一括で返済可能かどうか分かります。

ただし、査定額=必ず売れる値段ではないので、査定額より売却額が低かった場合でも、住宅ローンを余裕をもって返済できるか調べておくことが大切です。

関連記事→不動産一括査定サイトのおすすめ5選+評判の30サイトを比較!【総まとめ】

3.購入する物件の価格を決める

住宅のローン残高、自宅の売却予定価格、住み替えにかかる諸費用などから、新居購入のための予算を決めます。

新規で購入する家の予算が決まれば、先ほど紹介した住み替えのシミュレーションを活用してみましょう。

売却代金で一括返済が出来そうにない場合でも、住み替えローンで差額を返済できそうかどうか目途を建てることができます。

また住み替えローンを利用する場合には、この段階で事前審査を受けておくと安心です。

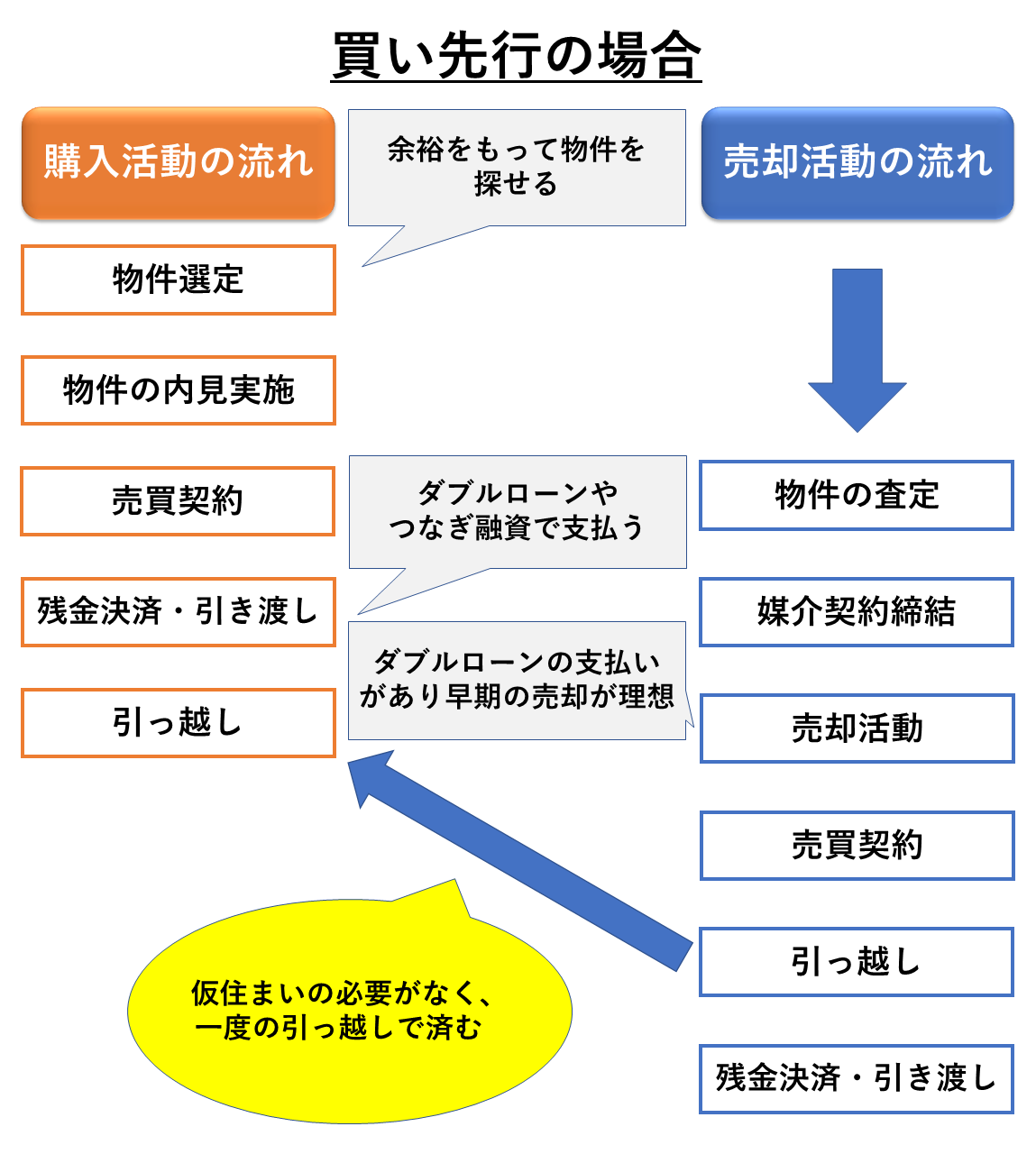

4.買い替えの方法を決める

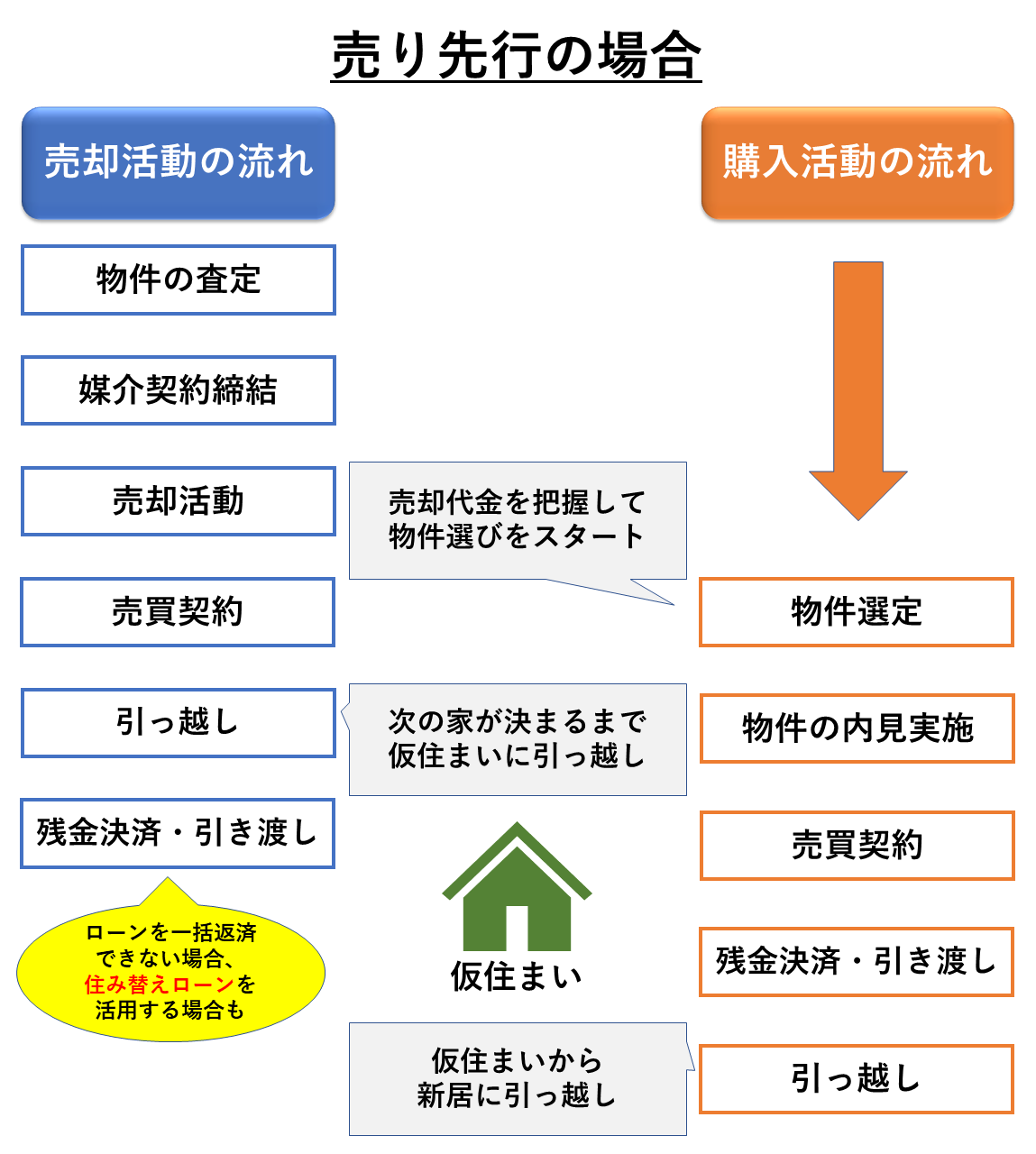

住み替えローンを利用する場合は、先に売却活動から開始する「売り先行」がおすすめです。

なぜなら、住み替えローンを利用するには、「売却の決済日」と「購入の決済日」を同じ日に設定する必要があるから。

購入は自分が気に入った物件があればすぐにでも購入手続きに入れます。

しかし売却活動は、購入希望者が来るまで待ちの姿勢をとるので、期間を調整するのが難しいです。

先に売却活動をある程度進めた状態で購入活動を開始することで、決済日を同日に設定しやすくなります。

5.媒介契約を結び売却活動を始める

まずは売却活動の一環として、不動産仲介会社と媒介契約を締結して査定価格を参考に売り出し価格を決め、自宅を売りに出します。

その際には、不動産会社に必ず住み替えローンを利用したいことを伝えておきましょう。

不動産会社は金融機関と提携していることが多いので、より好条件の金融機関を紹介してもらえる可能性があります。

関連記事→マンション売る際の3つの媒介契約の違いとおすすめの契約先の選び方

並行して、物件の購入活動も始めておきましょう。

6.購入希望者と売却条件の交渉をする

売却活動を進めていき内見対応などをしていくと、購入希望者が現れます。

不動産仲介業者を通して、購入希望者と価格や引き渡し時期等を調整します。

その際には、引き渡し時期が新居の引き渡し日と同じになるように交渉します。

7.買主と売買契約を締結する

購入希望者と条件面で合意出来たら、売買契約を締結します。

同時期に新規購入する物件を決めて、売主と売買契約を締結します。

尚、所有する家が売れる前に新居の購入契約を結ぶ際には、買い替え特約を付けておくと安心です。

また新規購入物件が決定したら、住み替えローンの本審査と住宅ローン契約を行います。

8.物件の引き渡し

新旧の家の登記事項証明書(登記簿謄本)の名義変更手続きを行います。

引き渡し当日には、その他様々な手続きが必要になりますが、基本的には不動産会社の指示に従っていれば問題ありません。

この様に住み替えローンでは現在の家の住宅ローンの残債を完済して、同じ日を住み替えローンの融資実行日としなければなりません。

そのためには、それらに関係する手続きを1日で済ませる準備が必要になるので注意が必要です。

~今月の人気記事~

家の売却時に570万円以上損をしてしまうことも!?

不動産査定サイトを使わないと大損をしてしまう理由と35サイト徹底比較

住み替えローンを利用するメリット・デメリット

一見便利に見える住み替えローンですが、デメリットはないのでしょうか。

ここでは住み替えローンのメリットとデメリットを紹介します。

住み替えローンのメリット

住み替えローンの最大のメリットは、売却予定の家の住宅ローンを完済できなくても、家の買い替えが可能になることです。

自己資金がなくても住み替えしたい場合や、自己資金の持ち出しをなるべく避けたい場合にはとても便利なローンです。

住み替えローンのデメリット

住み替えローンを利用するためには、家の売買の決済を同じ日に行わなければいけません。

そのため家の売却が決まらないと新居を購入できません。

売却スケジュールに合わせて新居探しを行うのでスケジュールがタイトになり、じっくりと時間をかけて新居を探せないのがデメリットです。

金利はどうなっている? 大手銀行の住み替えローン金利を比較

また、取り扱っている銀行によってその商品内容や条件に違いがあります。

では銀行によって金利も異なるのでしょうか。

そこでいくつかの銀行の金利をまとめてみました。

尚、金利は2019年4月1日から2019年4月30日までの適用利率(新規借り入れ分)で変動金利型、保証料前払いの場合です。

- ・三井住友銀行 年2.475%

- ・みずほ銀行 年2.475%

- ・りそな銀行 年2.475%

- ・横浜銀行 年2.475%

- ・千葉銀行 年2.475%

- ・関西アーバン銀行 年2.475%

- ・福岡銀行 非公開

以上の様にほとんどの銀行の金利は2.475%となっていて、通常の住宅ローン金利よりも高めに設定されています。

ただし毎月金利の見直しがあり、実際の借入金利は申込時点ではなく、借入日現在の金利が適用されるので注意が必要です。

また、不動産会社は金融機関と提携していることが多いので、条件の良い金融機関を紹介してもらえる不動産業者を選ぶことも大切になります。

住み替えローンで苦労しないための2つの注意点

住み替えローンには前述した様にデメリットもあります。

住み替えローンで苦労しないための注意点を2つ紹介します。

➀無理をしない返済計画をたてよう

住み替えローンは、一般の住宅ローンよりも金利が高くなります。

住み替えローンを利用する際には、返済期間が長くなると老後の生活に負担がかかってしまいます。

特に30代後半~40代後半から住み替えローンを利用する場合には、無理のない返済計画を立てることが大切です。

完済時の年齢に注意しましょう。

➁高く売って安く買う! ローン残債をできるだけ小さくしよう

住み替えローンでは、新規に購入する家の担保価値に上乗せするかたちで元の住宅の残債額を借り入れることになります。

ローンの返済が厳しくなって住宅を手放すことにもなっても、ローンを返しきれずに借金だけが残る可能性が高いので、できるだけ借入額を少なくしておく必要があります。

元の家をできるだけ高く売って残債を少しでも減らし、新居を安く買う意識を強く持つことが必要です。

また、自己資金や財形貯蓄、親からの資金援助などを充てて残債額を減らすことも検討しましょう。

住み替えローンの審査に通らなかった場合の4つの代替案

万が一住み替えローンの審査に通らなかった場合にはどうすればよいのでしょうか。

自己資金もなければ住み替えをあきらめるか、購入をあきらめて賃貸住宅に引っ越すよりほかに方法はないのでしょうか。

ここでは4つの代替案について説明します。

①ダブルローンを組む

ダブルローンとは、現在の住宅ローンを借りたまま新たにローンを組む方法です。

しかし当然ながら厳しい審査があるので、高いハードルになるのは間違いありません。

また、民間の銀行でダブルローンを認めている銀行も多くはありません。

万一審査に通ったとしても、月々の返済計画を綿密に検討して無理のない様にする必要があります。

関連記事→住み替え時のダブルローンはリスクが高い?お金の流れとおすすめの住み替え術を紹介

②ローンの名義を変える

家族内に安定的な収入がある人が他にいる場合には、家族の別の人名義でローンを組める可能性があります。

年収や勤続年数、勤務先などを考慮の上問題がない様なら、別名義でローン審査を行ってもらう方法があります。

③現在の家を賃貸し、家賃収入を得る

やむを得ない事情での住み替えであれば、現在の住まいを賃貸に出して家賃収入を得る傍らで、新たに新規購入する物件の住宅ローンを組む方法があります。

可能性はゼロではないので、金融機関に相談してみる価値はあると思います。

ただし融資を受けている銀行に無断で賃貸に出すと、最悪の場合は一括返済を求められることがあるので必ず融資先の銀行に相談する様にしましょう。

④不動産投資用ローンで購入する

不動産投資用ローンの金利は一般の住宅ローンよりも高くなりますが、比較的審査が緩くなる傾向があるので、検討する余地があります。

ただし月々の返済額が大きくなってしまうので注意が必要です。

ほかにセカンドハウスローンという商品もありますが、こちらも一般の住宅ローンよりも金利が高くなります。

住み替え時は売り先行と買い先行どちらにすべき?

家を買い替える際には、現在の住まいの売却を優先する「売り先行」と新居の購入を優先する「買い先行」の2つのパターンがあります。

「買い先行」では、じっくりと時間をかけて購入物件を吟味できることや、仮住まいなしで住み替えられるなどのメリットがあり、新居探しに妥協したくない人向きの住み替え方法といえます。

しかし、売却に時間がかかればダブルローンが必要になることもあり、どちらかといえば資金に余裕がある人に適しています。

近年では、売り先行でも現在の住まいを売却する予定であれば、住宅ローンの残債はないものとして審査が受けられる「フラット35」があります。

ただしすでにフラット35で借りている人は対象外になるなどの条件があるので注意が必要です。

一方、家の売買の決済を同時に行う必要のある住み替えローンを利用する場合には、「売り先行」による買い替えが必要になります。

買い先行でも売りと買いの決済日を合わせることは可能ですが、現在の住まいがいくらで売れるのかが確定しないと、購入時の住宅ローン審査ができないので、同時決済を行うにしても先に売却を行う必要が生じます。

売却期間を長引かせないために「買取保証」の利用がおすすめ

一般的に不動産を売却するためには、売り出してから3か月~6か月かかるといわれています。

そこで、一定期間内に不動産を売却する方法のひとつに「買取保証」があります。

「買取保証」とは、不動産会社と媒介契約を締結して通常通りに不動産を一定期間売りに出し、売れ残った場合には不動産会社に査定額の70%~90%程度で買い取ってもらえるオプションサービスのことをいいます。

現在、大手不動産会社が中心となって買取保証を行っています。

また、住み替えで新居の購入を先に進めている場合にも、「買取保証」で売却を進めていると銀行に新居購入費用を「つなぎ融資」してもらえるケースもあります。

売却終了までの期日が限られていて、売却期間を長引かせたくない場合には不動産会社の「買取保証」の利用を検討しましょう。

まとめ

今回は住み替えローンについて説明してきましたが、いかがでしたでしょうか。

住み替えローンは、住宅ローンを払いきれなくても家を買い替えられる便利なローンですが、住宅が本来持っている価値を超えてたくさんのお金が借りられてしまうという恐ろしい側面があります。

まさに「諸刃の剣」なので、たとえ審査が通っても安易に毎月の返済額を増やしたり、返済期間を延ばしたりすると、家計の破綻につながります。

この記事を参考にして、無理のない返済計画を立て、上手に住み替えローンを活用して欲しいと思います。